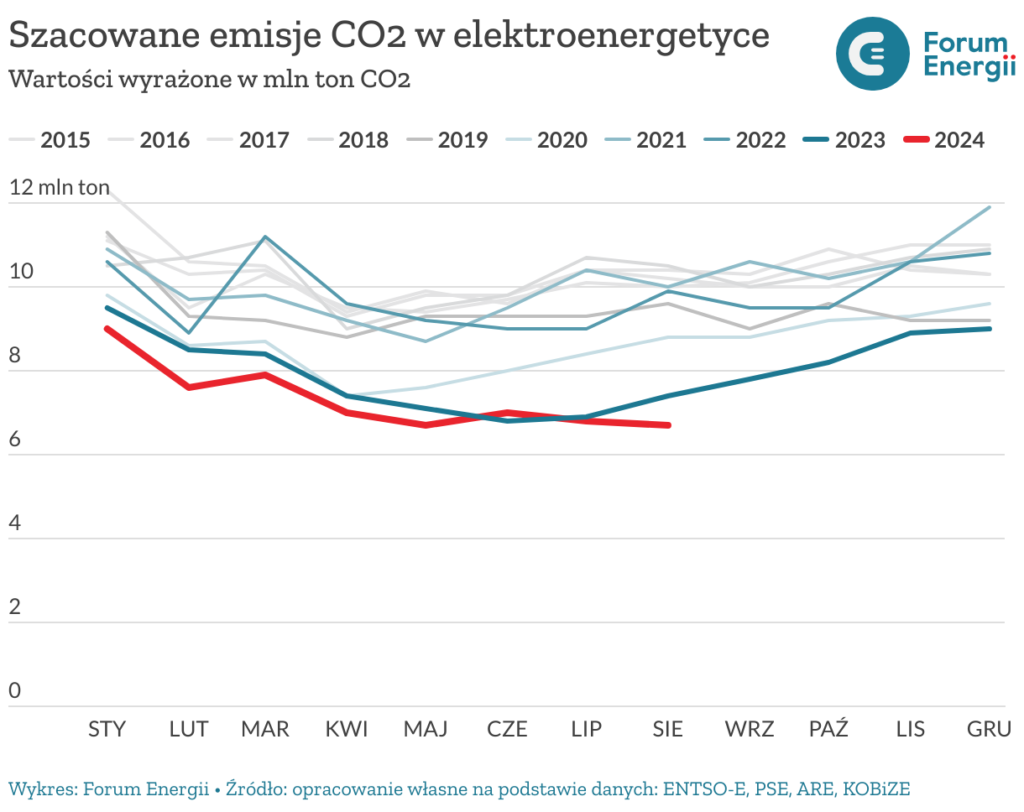

Sierpień był najczystszym miesiącem w historii polskiej energetyki. Sektor elektroenergetyczny wyemitował 6,7 mln ton CO₂, czyli o 10% mniej niż rok temu. Możliwe to było ze względu na wzrost produkcji energii elektrycznej ze słońca, ale także gazu ziemnego o blisko 50%, przy jednoczesnym spadku produkcji z węgla o 15% (z czego aż o 28% z węgla kamiennego). Udział węgla w produkcji był najniższy w historii i osiągnął 50,8%.

Produkcja z OZE

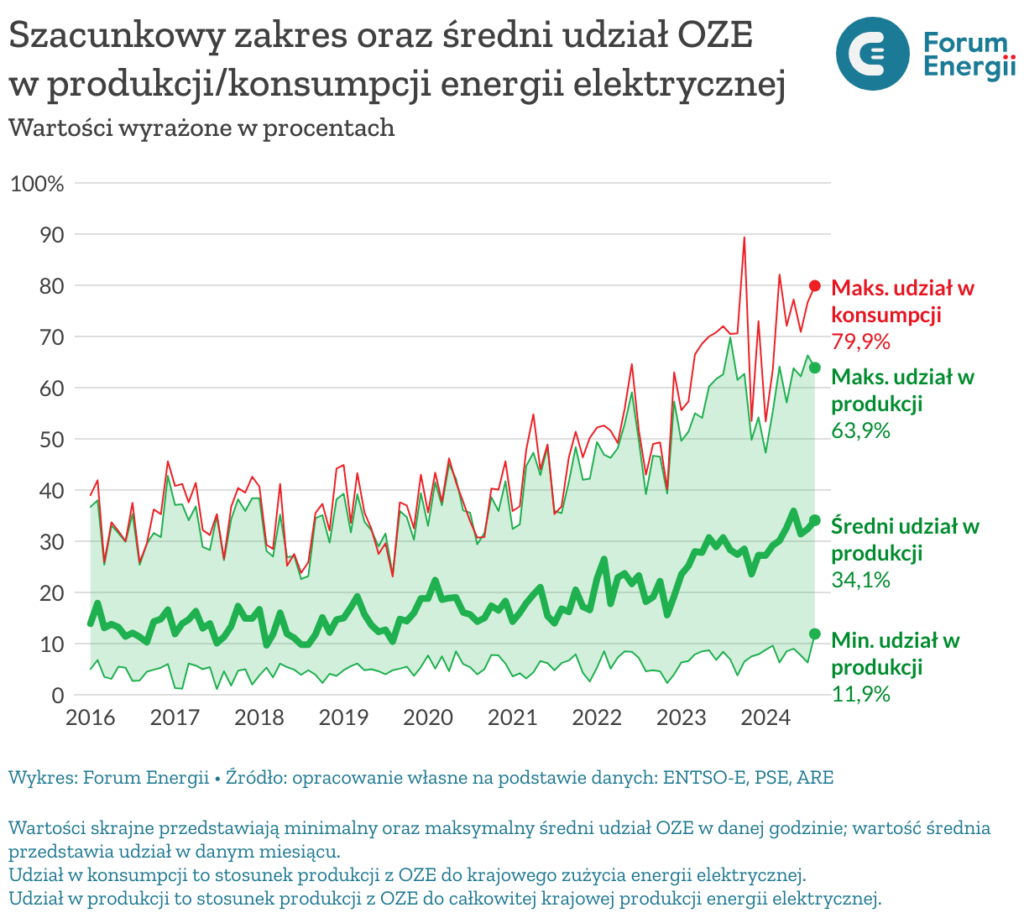

W sierpniu 2024 r. 34,1% (4,5 TWh) wyprodukowanej energii elektrycznej pochodziło ze źródeł odnawialnych. Jest to o 5,8 p.p. więcej niż przed rokiem i 1,7 p.p. więcej niż w lipcu. Maksymalny godzinowy udział OZE w krajowej produkcji energii elektrycznej wyniósł w sierpniu 64% a najmniejszy udział wyniósł za to 12%. Tymczasem największy udział OZE w konsumpcji energii elektrycznej wyniósł 80%.

Prawie połowa generacji energii odnawialnej pochodziła z instalacji fotowoltaicznych – 2,1 TWh. To o 47,8% więcej r/r i o 4,0% mniej niż lipcu br. Moc zainstalowana w PV zwiększyła się między czerwcem 2023 a czerwcem 2024 r. o ok. 28% do 18,4 GW, z czego aż 11,4 GW to instalacje prosumenckie (wzrost o 16% r/r).

Drugie miejsce w produkcji ze źródeł OZE zajął w sierpniu wiatr – 1,2 TWh, to wzrost o 8,2% m/m i spadek o 11,1% r/r. Moc osiągalna w elektrowniach wiatrowych przyrosła o +12% do 10,7 GW w czerwcu 2024 r. w porównaniu do czerwca 2023. Instalacje biomasowe wyprodukowały w marcu br. 1,0 TWh, a elektrownie wodne 0,1 TWh.

W polskim systemie elektroenergetycznym udział OZE w konsumpcji energii elektrycznej (tj. stosunek generacji z OZE do sumy produkcji ze wszystkich źródeł plus import i magazynowanie) jest zwyczajowo wyższy od udziału źródeł odnawialnych w produkcji. W sytuacjach, kiedy suma dostarczanej mocy w danej godzinie jest wyższa niż bieżące zapotrzebowanie, konieczne jest wykorzystanie magazynów energii elektrycznej, eksport, czy nawet wyłączenia źródeł OZE.

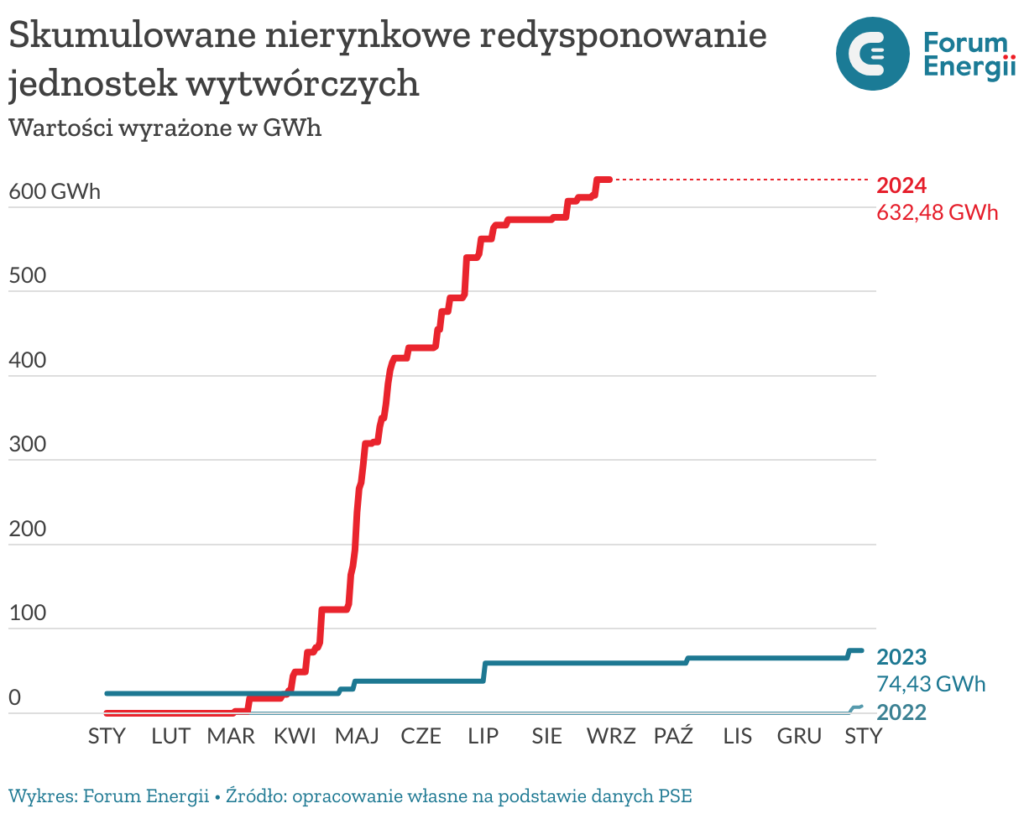

W lipcu konieczność takiego nierynkowego redysponowania jednostek wytwórczych przez operatora pojawiła się podczas 5 dni. W sumie ograniczono generację 47,5 GWh energii elektrycznej (z czego 47,0 GWh z dużych instalacji fotowoltaicznych i 0,5 GWh z farm wiatrowych). To o 80% mniej niż w czasie rekordowego maja br., jednakże ponad dwukrotnie więcej, niż miesiąc temu (23,0 GWh w lipcu).

Do ograniczania źródeł OZE dochodzi jednak w ostateczności. Wcześniej operator korzysta z tzw. eksportu interwencyjnego, czyli niehandlowej wymiany pomiędzy operatorami z krajów sąsiadujących. W lipcu wolumen takiego eksportu, realizowanego w godzinach z ograniczoną pracą OZE, wyniósł co najmniej 11,9 GWh.

Od początku roku produkcja z OZE została ograniczona o 632 GWh, a podczas godzin z ograniczeniami wyeksportowano interwencyjnie co najmniej 225 GWh. Oznacza to, że 857 GWh, stanowiące 2,4% potencjalnej produkcji OZE nie trafiła do KSE.

Wykres przedstawia skumulowane wartości roczne (od początku roku do ostatniego dnia raportowanego miesiąca) nierynkowego redysponowania (tzw. curtailmentu) energii elektrycznej z farm wiatrowych i słonecznych (jak dotąd nie dotknęło to prosumentów). Curtailment, czyli wymuszone ograniczenie produkcji energii elektrycznej przez operatora systemu przesyłowego (PSE), był do tej pory wprowadzany wyłącznie z przyczyn bilansowych (tj. zbyt duża produkcja energii elektrycznej w stosunku do zużycia oraz zdolności magazynowania i eksportu), a nie sieciowych. Ograniczenie pracy źródeł ma na celu niedopuszczenie do utraty zdolności regulacyjnych krajowego systemu elektroenergetycznego (KSE), a w konsekwencji pogorszenia parametrów bezpieczeństwa i stabilności sieci.

Warto odnotować, że wielkości odcinanych od sieci mocy OZE byłyby niższe, gdyby konwencjonalne źródła energii elektrycznej – elektrownie i elektrociepłownie węglowe i gazowe – były bardziej elastyczne (tj. miały niższe minima techniczne i mogły szybciej się wyłączyć/włączyć). Gdyby do polskiego KSE było przyłączone więcej magazynów energii elektrycznej oraz gdyby wykorzystywano elastyczny popyt, zdolny do zwiększenia zużycia przy niskich cenach energii elektrycznej (które występują w godzinach wysokiej podaży OZE), np. elektrolizery czy urządzenia grzewcze ładujące magazyny ciepła.

Produkcja ze źródeł konwencjonalnych

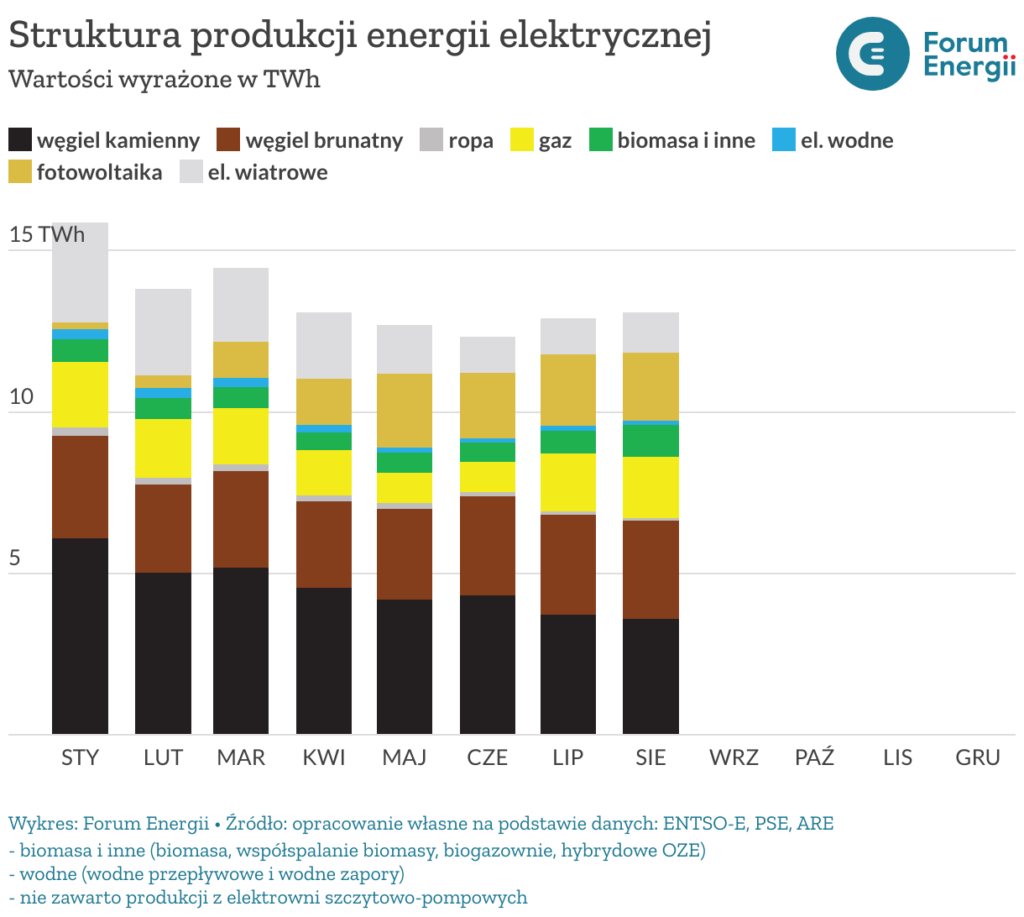

W sierpniu 2024 r., produkcja energii elektrycznej ze źródeł konwencjonalnych w większym stopniu niż rok temu opierała się na gazie ziemnym. Elektrownie i elektrociepłownie gazowe wyprodukowały 1,8 TWh (wzrost o 6,4% m/m i 49,0% r/r) – głównie dzięki pracy nowych bloków CCGT w Gryfinie, oraz zwiększonej pracy kogeneracji w Zielonej Górze i na warszawskim Żeraniu. Duży spadek nastąpił natomiast w produkcja z węgla kamiennego względem ubiegłego roku (28,25% do 3,6 TWh), jednakże produkcja z węgla brunatnego wzrosła o 8,9% (do 3,1 TWh); były to jednak spadki wobec ubiegłego miesiąca o odpowiednio 3,9% i 1,3%. Niemniej, w miksie wytwórczym udział węgla spadł o 1,2% r/r, do 6,6 TWh. Obecnie łączny udział węgla kamiennego i brunatnego w produkcji energii elektrycznej wynosi 50,8%. Sierpień był miesiącem o najniższym udziale węgla w historii.

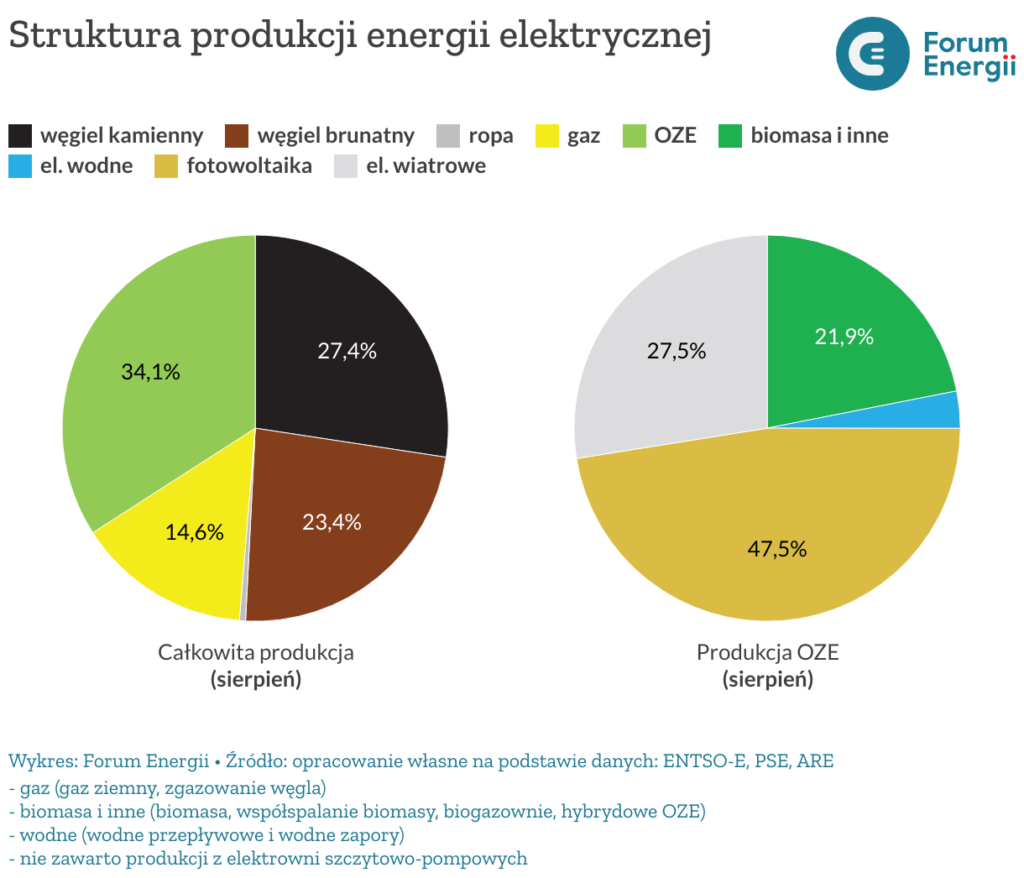

Wykres przedstawia miks wytwórczy energii elektrycznej w Polsce w podziale na różne technologie wykorzystujące paliwa kopalne lub źródła odnawialne. Podstawowym źródłem energii elektrycznej jest węgiel kamienny i brunatny, ale udział gazu ziemnego i OZE wciąż rośnie. W zależności od pory roku, elektrownie wiatrowe lub fotowoltaika dostarczają najwięcej energii spośród źródeł odnawialnych.

Emisje, zapotrzebowanie i import

Emisje z elektroenergetyki w sierpniu 2024 r. spadły o 10,2% w stosunku do sierpnia zeszłego roku do poziomu 6,7 mln ton CO2 , oraz o 2,2% w stosunku do poprzedniego miesiąca (z 6,8 mln ton CO2). Sierpień był miesiącem o najniższych emisjach w historii.

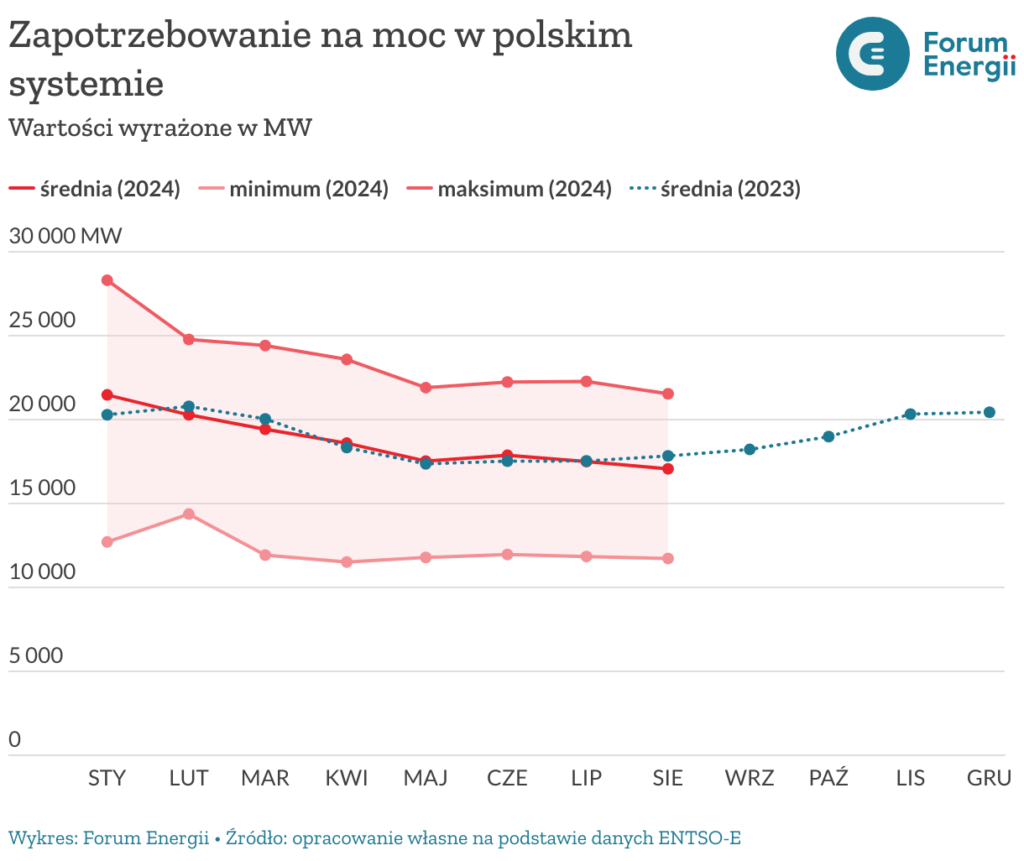

Zapotrzebowanie na energię elektryczną wyniosło w sierpniu 12,7 TWh, przy maksymalnym średnim godzinowym zapotrzebowaniu na poziomie 21,5 GWh Bilans eksportu był niewielki i wyniósł 0,1 TWh, czyli 0,6% zapotrzebowania w tym miesiącu.

***

Sierpień 2024 – dane szczegółowe

- Średnie miesięczne zapotrzebowanie na moc w sierpniu 2024 r. wyniosło 17,1 GW (o 0,7 GW mniej niż w sierpniu rok temu), osiągając maksymalnie 21,5 GW (minimum – 11,7 GW).

- Zużycie energii elektrycznej wyniosło 12,7 TWh (4,3% mniej niż w zeszłym roku), natomiast produkcja brutto 13,1 TWh (1,6% więcej r/r).

Zapotrzebowanie na moc w polskim systemie energetycznym waha się między 10 GW a 28 GW. Średnia wartość obrazuje sytuację systemową w danym miesiącu. Obserwując miesięczne minima i maksima, jak dotąd można było zauważyć, że miesiące letnie charakteryzują się znaczną zmiennością zapotrzebowania na moc i wysokimi szczytami popytu około południa. Obecnie jednak profile te zmieniają się, ze względu na dynamicznie pojawiające się pompy ciepła, które zwiększają zapotrzebowanie w miesiącach zimowych, oraz klimatyzatory i instalacje fotowoltaiczne, których największy wpływ można obserwować w miesiącach letnich.

- Eksport energii elektrycznej netto wyniósł 0,1 TWh, tj. 0,8% krajowego zapotrzebowania.

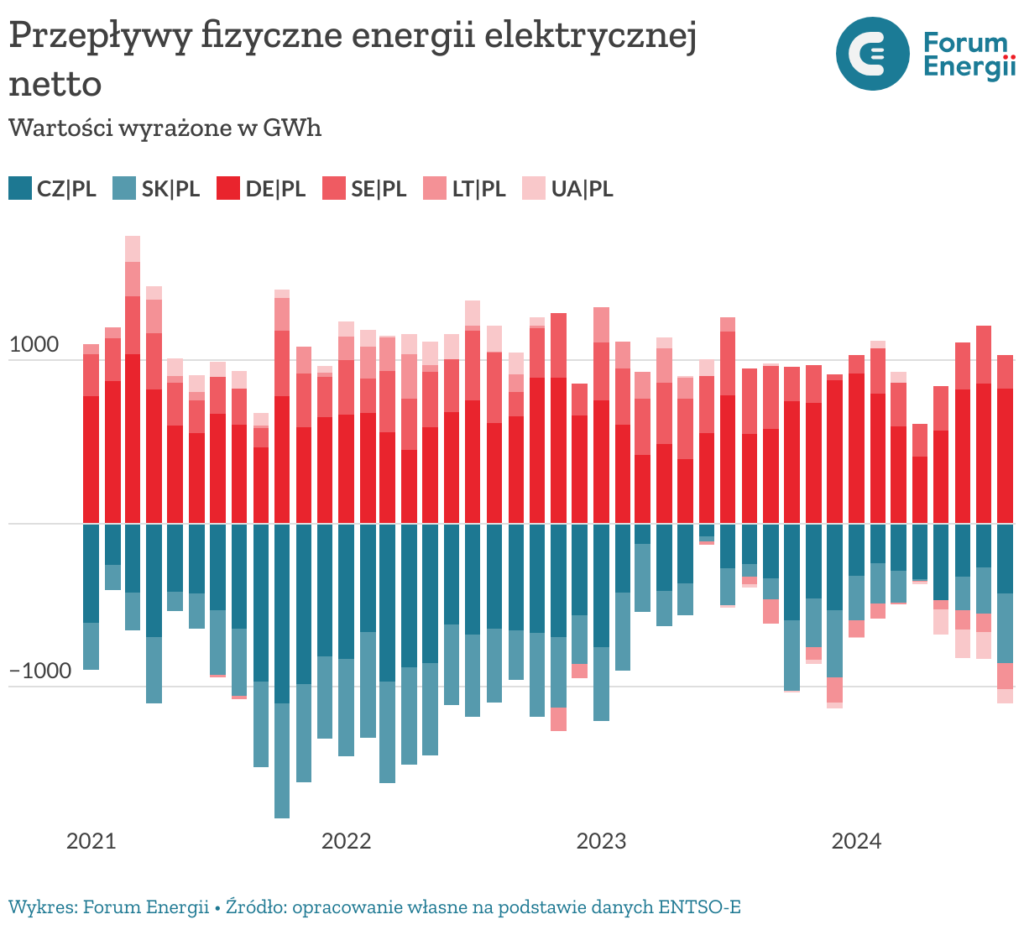

Na wykresie obserwujemy fizyczną wymianę transgraniczną energii elektrycznej, czyli z którego kraju importujemy, a do którego eksportujemy energię w danym okresie. Wartości dodanie świadczą o tym, że w danym miesiącu głównym kierunkiem był import, a wartość ujemna, że energia była głównie eksportowana. Wymiana fizyczna może być wymuszona warunkami systemu lub wynikać z przepływów handlowych. Wpływ na kierunek handlu energią elektryczną ma przede wszystkim różnica cen na rynkach (energia płynie z kraju z niższą ceną do kraju z wyższą). Wymiana transgraniczna z Niemcami, Czechami, Słowacją, Szwecją i Litwą odbywa się w ramach jednolitego międzystrefowego rynku energii elektrycznej dnia następnego (Single Day-ahead Coupling), a także wymiany międzyoperatorskiej. Wymiana z Ukrainą, która zaczęła być możliwa od maja 2023 r. dzięki decyzji ENTSO-E odbywa się w ramach ogłaszanych przez PSE jednostronnych przetargów miesięcznych. Wcześniej wymiana zachodziła jedynie jednokierunkowo z Ukrainy do Polski na połączeniu Zamość-Dobrotwór. Wymiana energii ze Szwecją oraz Litwą odbywa się przy pomocy połączenia stałoprądowego (HVDC). Systemy elektroenergetyczne pozostałych krajów są zsynchronizowane, stąd wymiana zachodzi z wykorzystaniem linii zmiennoprądowych (HVAC) i są to przepływy fizyczne (nie handlowe).

- Produkcja energii elektrycznej z OZE stanowiła 34,1% miksu wytwórczego, udział ten wzrósł względem zeszłego roku o 5,8 p.p.

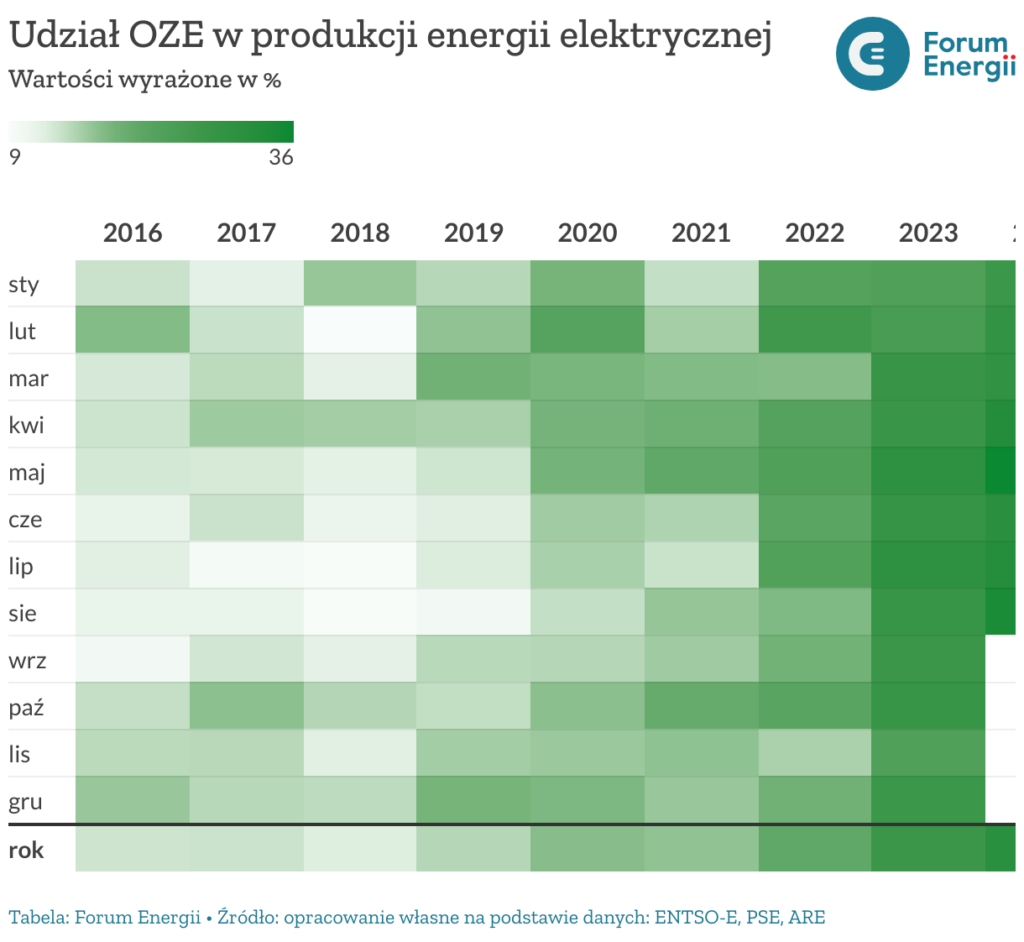

Wykres przedstawia udział odnawialnej energii elektrycznej w całkowitej produkcji danego miesiąca i roku. Udział źródeł odnawialnych w konsumpcji może się minimalnie różnić od widocznych wartości ze względu na import i eksport. Od 2016 r. widoczna jest rozbudowa źródeł wiatrowych (większy % OZE jesienią i zimą), natomiast od roku 2020 – dynamiczna rozbudowa fotowoltaiki (większy % OZE wiosną i latem).

- Wśród źródeł odnawialnych 9,4% energii elektrycznej wyprodukowały farmy wiatrowe (1,2 TWh, czyli 27,5% produkcji OZE), za 16,2% odpowiadała fotowoltaika (2,1 TWh – 47,5% OZE), 1,1% pochodziło z elektrowni wodnych (0,1 TWh – 3,1% OZE), a 7,5% z biomasy (1 TWh – 21,9% OZE).

- Elektrownie szczytowo-pompowe odpowiedzialne były za produkcję 0,05 TWh energii elektrycznej. To 11,9% więcej niż w lipcu (0,04 TWh).

- Z paliw kopalnych pochodziło pozostałe 65,9% energii elektrycznej: z węgla kamiennego 27,4% (3,6 TWh), z węgla brunatnego 23,4% (3,1 TWh), z gazu ziemnego 13,9% (1,8 TWh), a z pozostałych kopalnych 1,2% (0,2 TWh).

Na wykresie widzimy procentowe udziały produkcji energii elektrycznej z podziałem na źródła.

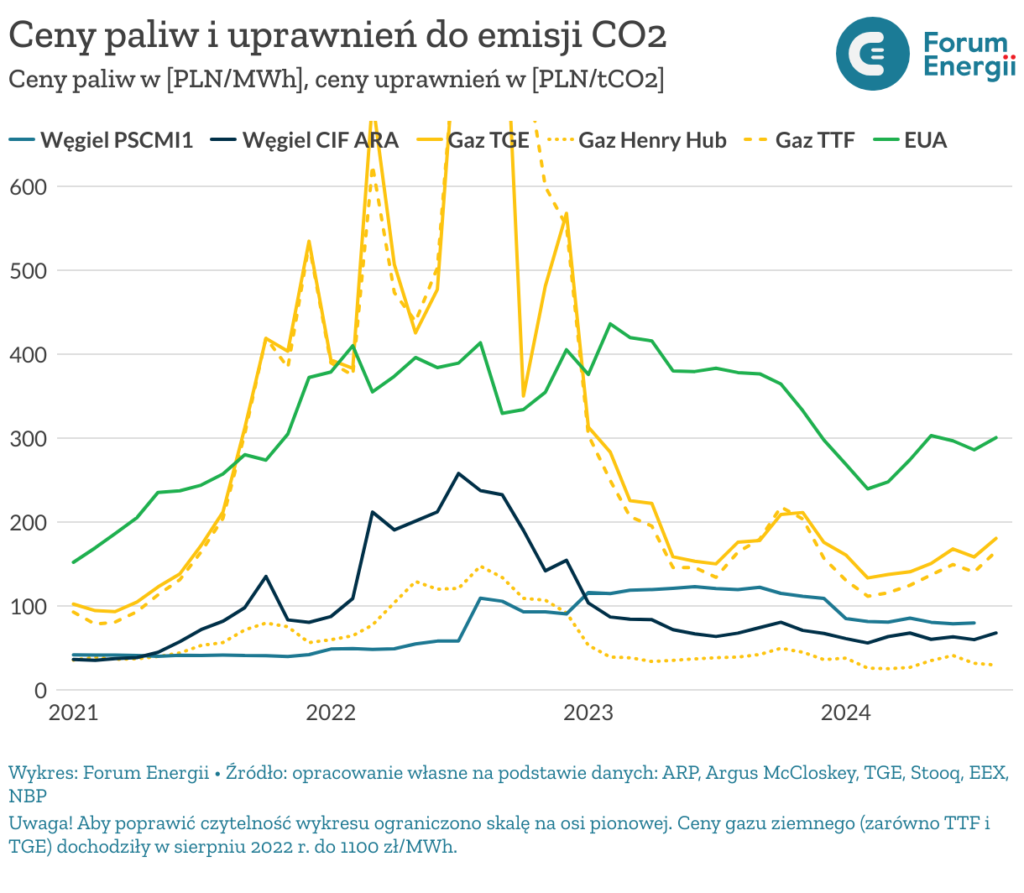

- Ceny węgla dla energetyki (indeks PSCMI1) wzrosły w ciągu miesiąca o 1,4%, do 22,2 zł/GJ (ok. 483 zł/t). Węgiel dla ciepłowni (indeks PSCMI2) kosztuje 23,3 zł/GJ (ok. 562 zł/t), co oznacza spadek względem poprzedniego miesiąca o 4,3%.

- Średnioważona cena dostarczanego w sierpniu gazu ziemnego wzrosła względem lipca o 3,2%, do 205,6 zł/MWh, tj. 38,7% mniej niż rok temu.

Na wykresie przedstawione są ceny węgla, gazu na rynkach polskich i międzynarodowych, przeliczone do wspólnej jednostki (PL/MWh energii w paliwie) dla uzyskania porównywalności.

*Dla węgla rynek krajowy reprezentuje indeks PSCMI1, a międzynarodowy – indeks ARGUS-McCloskey CIF ARA API 2.

*Gaz ziemny na rynku krajowym to średnioważona (z danych TGE) cena dostawy w danym miesiącu, natomiast rynek międzynarodowy dla gazu rurociągowego reprezentuje indeks z giełdy TTF, a dla LNG indeks z Henry Hub.

Dla kompletu informacji na wykresie przedstawione są również ceny uprawnień do emisji CO2 z rynku pierwotnego (handel na giełdzie EEX).

- Emisje z sektora elektroenergetycznego wyniosły według szacunków 6,7 mln ton CO₂, tj. o 10,2% mniej niż rok temu i 2,2% mniej niż w lipcu.

Znajomość struktury wytwarzania energii elektrycznej pozwala na kalkulację emisji dwutlenku węgla z produkcji energii elektrycznej. Emisje CO2 są wyliczone na podstawie przyjętych przez Forum Energii referencyjnych wskaźników emisyjności paliw oraz kalibrowane są do raportowanych emisji z poprzedniego roku.

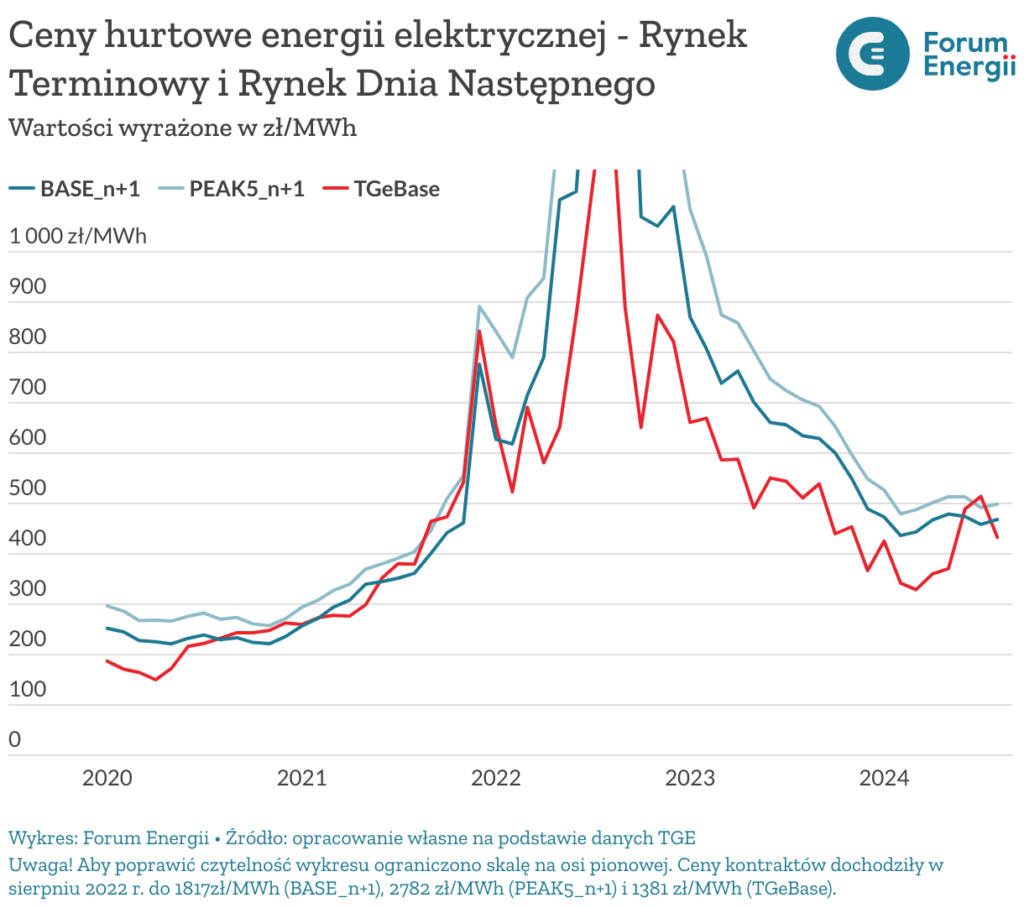

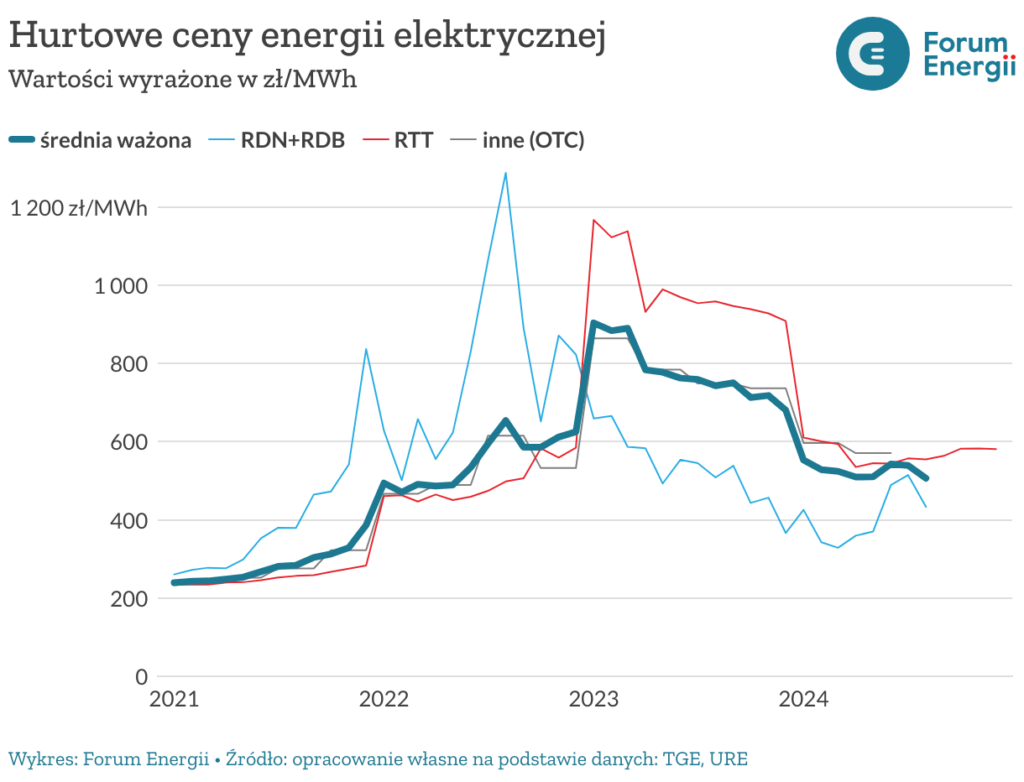

- Na giełdzie energii elektrycznej obserwowane jest odbicie cen instrumentów długoterminowych. Równomierna dostawa w każdej godzinie doby przyszłego roku (w tzw. pasku – instrument BASE) była handlowana o 2,1% wyżej, za średnio 468,3 zł/MWh, a w godzinach szczytowych (PEAK5) o 1,4% wyżej, za 498,9 zł/MWh. Jednakże wycena dostaw na rynku SPOT (RDN) spadła o 15,8%, do 432,8 zł/MWh. Ceny kształtowały się od -320 zł/MWh do 1908 zł/MWh, a wartości równe 0 zł/MWh lub ujemne zanotowano, podobnie jak w lipcu, 30 razy.

Wykres przedstawia porównanie średnioważonych miesięcznych cen na TGE. Rynek Terminowy Towarowy obejmuje ok. 80% wolumenu sprzedaży energii na Towarowej Giełdzie Energii.

Dwa najważniejsze instrumenty odnoszą się do dostawy energii przez całą dobę (BASE) oraz w godzinach 7:00–22:00 (PEAK5). Kontrakty zawierane są z dostawą w przyszłości (max. 3 lata). Zdecydowana większość transakcji na giełdzie dotyczy zakupu energii z dostawą w najbliższym roku kalendarzowym (n+1).

Na podstawie kontraktów zawartych w danym miesiącu, obliczono średnioważony wolumenem indeks BASE_n+1 oraz PEAK5_n+1. Odzwierciedla to długoterminową sytuację na rynku energii elektrycznej.

Natomiast Indeks TGeBase dotyczy Rynku Dnia Następnego (z dostawą kolejnego dnia) – odzwierciedla bieżącą sytuację rynkową i charakteryzuje się wysoką zmiennością. Średnia ważona miesięczna jest zazwyczaj niższa niż ceny na Rynku Terminowym, a zależności sezonowe są nieznaczne.

- Średnioważona cena uprawnień do emisji CO₂ (EUA) na rynku pierwotnym wyniosła 70 EUR/tCO₂, tj. 4,8% więcej niż miesiąc wcześniej. W lipcu do budżetu Polski wpłynęły 1,4 mld zł w wyniku sprzedaży uprawnień do emisji CO₂ na rynku pierwotnym (giełdzie EEX), a od początku roku wpłynęło 11 mld zł.

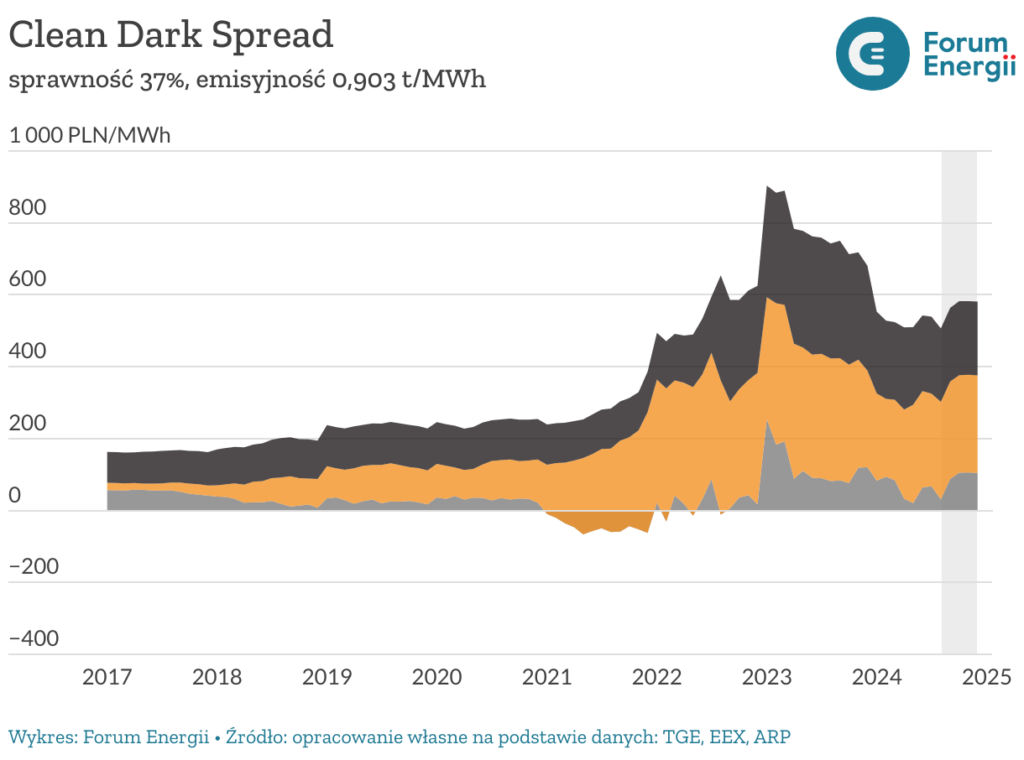

- CDS (ang. Clean Dark Spread), będący wskaźnikiem marży elektrowni węglowych, wyniósł w sierpniu 31,2 zł/MWh, stanowiąc 6,2% średnioważonej ceny hurtowej energii elektrycznej, dostarczanej w tym miesiącu. W ciągu roku wskaźnik ten spadł o ok. 50,7 zł/MWh (wynosił wówczas 81,9 zł/MWh). Według obecnej prognozy, CDS w 2024 r. będzie kształtował się średnio na poziomie 73,4 zł/MWh, stanowiąc 13,5% średnioważonej hurtowej ceny dostarczanej energii elektrycznej.

Wykres przedstawia Clean Dark Spread obliczony na podstawie: historycznych kontraktów (BASE, PEAK, OFFPEAK) ważonych udziałem dostaw w danym miesiącu (Rynek Terminowy Towarowy TGE), kontraktów na rynku spot (Rynek Dnia Następnego TGE), cen węgla (PSCMI1) oraz cen uprawnień do emisji CO2 (rynek pierwotny EEX).

Clean Dark Spread (wskaźnik marży kosztu zmiennego elektrowni węglowych) to różnica ceny energii elektrycznej oraz szacowanych kosztów zmiennych związanych z produkcją energii elektrycznej z węgla (paliwa i uprawnień do emisji). Clean Dark Spread jest wskaźnikiem skorelowanym z zyskiem wytwórcy, produkującego energię elektryczną z węgla kamiennego (w rzeczywistości konieczne jest jeszcze uwzględnienie kosztów transportu, kosztów operacyjnych, poniesionych i planowanych kosztów inwestycyjnych itp.). Analiza zmian tej wartości, wraz z CSS, pozwala na szacowanie bieżącej sytuacji finansowej spółek wytwórczych.

Rozpoczynanie się pasm odpowiadających paliwu lub uprawnieniom pod osią poziomą wynika z ujemnej wartości CDS. Wartości na szarym tle stanowią prognozę na 2024 r.

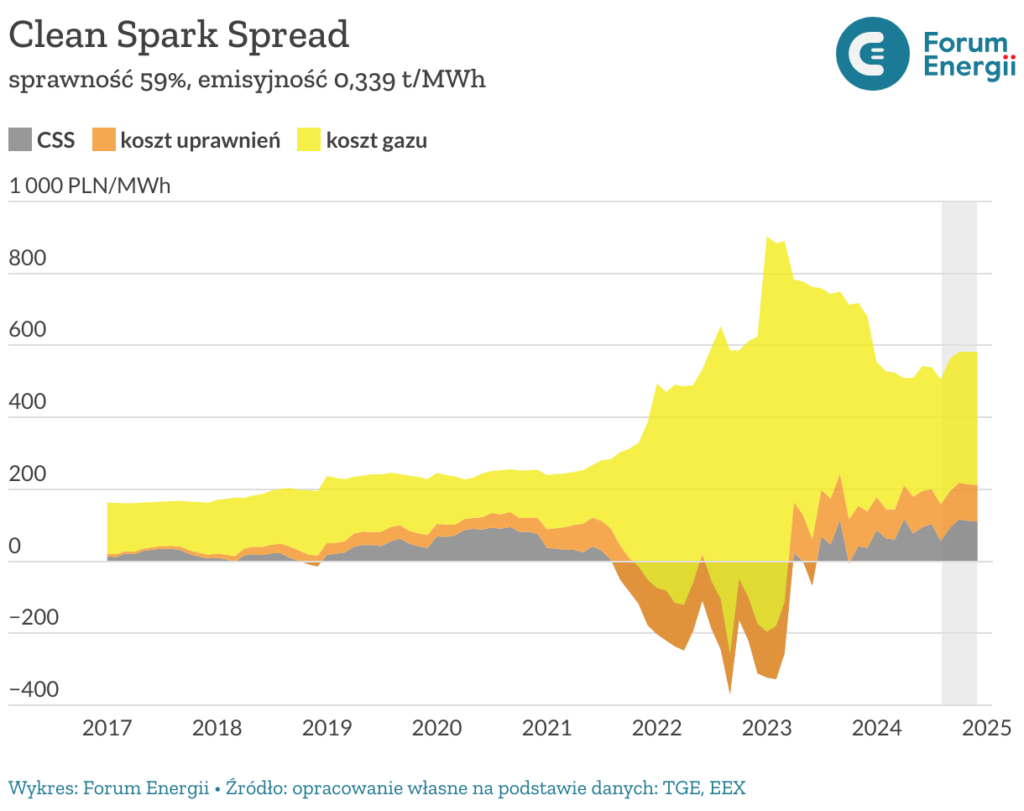

- CSS (ang. Clean Spark Spread), będący odpowiednikiem CDS dla elektrowni gazowych, wyniósł w tym miesiącu 56,2 zł/MWh. W sierpniu 2023 r. był on niższy o ok. 9,8 zł/MWh (wówczas 46,5 zł/MWh). Według obecnej prognozy, CSS w 2024 r. będzie kształtował się średnio na poziomie 91,1 zł/MWh, stanowiąc 16,8% średnioważonej hurtowej ceny dostarczanej energii elektrycznej.

Wykres przedstawia Clean Spark Spread obliczony na podstawie: historycznych kontraktów (BASE, PEAK, OFFPEAK) ważonych udziałem dostaw w danym miesiącu (Rynek Terminowy Towarowy TGE), kontraktów na rynku spot (Rynek Dnia Następnego TGE), cen gazu ziemnego (Rynek Terminowy Towarowy TGE) oraz cen uprawnień do emisji CO2 (rynek pierwotny EEX).

Clean Spark Spread (wskaźnik marży kosztu zmiennego elektrowni gazowych) to różnica ceny energii elektrycznej oraz szacowanych kosztów zmiennych związanych z produkcją energii elektrycznej z gazu ziemnego (paliwa i uprawnień do emisji). Clean Spark Spread jest wskaźnikiem skorelowanym z zyskiem wytwórcy, produkującego energię elektryczną z gazu ziemnego (w rzeczywistości konieczne jest jeszcze uwzględnienie kosztów transportu, kosztów operacyjnych, poniesionych i planowanych kosztów inwestycyjnych itp.). Analiza zmian tej wartości, wraz z CDS, pozwala na szacowanie bieżącej sytuacji finansowej spółek wytwórczych.

Rozpoczynanie się pasm odpowiadających paliwu lub uprawnieniom pod osią poziomą wynika z ujemnej wartości CSS. Wartości na szarym tle stanowią prognozę na 2024 r.

- Na średnią ważoną cenę energii elektrycznej dostarczanej w danym miesiącu składają się: zawarte w przeszłości kontrakty terminowe oraz transakcje na rynku spotowym (RDN i RDB). Na spocie cena energii elektrycznej wynosiła 432,8 zł/MWh i obniżyła średnią cenę dostarczanej energii elektrycznej do 506,6 zł/MWh. Gdyby energia elektryczna była dostarczana wyłącznie w oparciu o zawierane w ubiegłym roku kontrakty terminowe, wartość ta wynosiłaby 554,8 zł/MWh.

Na wykresie przedstawione są profile cen energii elektrycznej handlowanej na trzy sposoby:

*RTT – Rynek Terminowy Towarowy, gdzie energia elektryczna jest handlowana w kontraktach realizowanych w umówionej przyszłości, w ramach kontraktów tygodniowych, miesięcznych, kwartalnych i rocznych;

*Rynek spotowy RDN+RDB (Rynek Dnia Następnego i Rynek Dnia Bieżącego), gdzie energia elektryczna jest handlowana z dostawą na dziś lub jutro;

*OTC (ang. Over-the-Counter) – obrót pozagiełdowy, w większości są to kontrakty zawierane wewnątrz grup energetycznych.

Cena energii elektrycznej dostarczanej w danym miesiącu jest średnią tych trzech cen, ważoną wolumenami energii elektrycznej dostarczanej po tej cenie (przedstawionymi na wykresie poniżej).

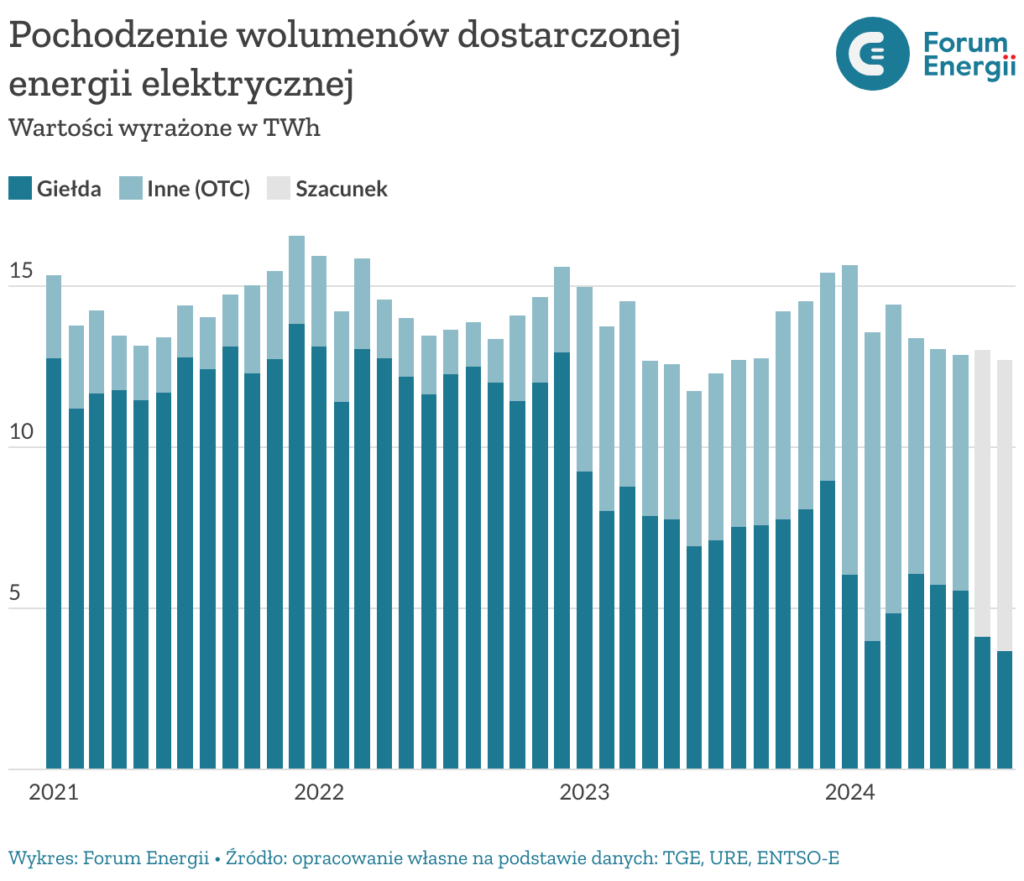

- Na giełdzie obrót (suma wolumenów zawartych kontraktów terminowych) wyniósł 5 TWh, czyli o 35,9% mniej niż rok temu (7,8 TWh). Jest to nadal o 63,4% mniej niż średnia dla sierpnia w latach 2018-22, która wynosi 13,7 TWh.

Znajomość struktury pochodzenia wolumenów dostarczonej energii pozwala na określenie jaka część średnioważonej ceny jest wynikiem handlu na rynkach spotowych, na których istnieje wyraźna zależność pomiędzy strukturą godzinowego miksu produkcji energii elektrycznej, a ceną (im większa produkcja instalacji fotowoltaicznych i farm wiatrowych, tym niższa cena). Kontrakty handlowane na rynkach terminowych, gdzie to fizyczna dostawa energii elektrycznej następuje wiele miesięcy w przód, pozwalają wycenić ryzyko zmian cen w przyszłości.

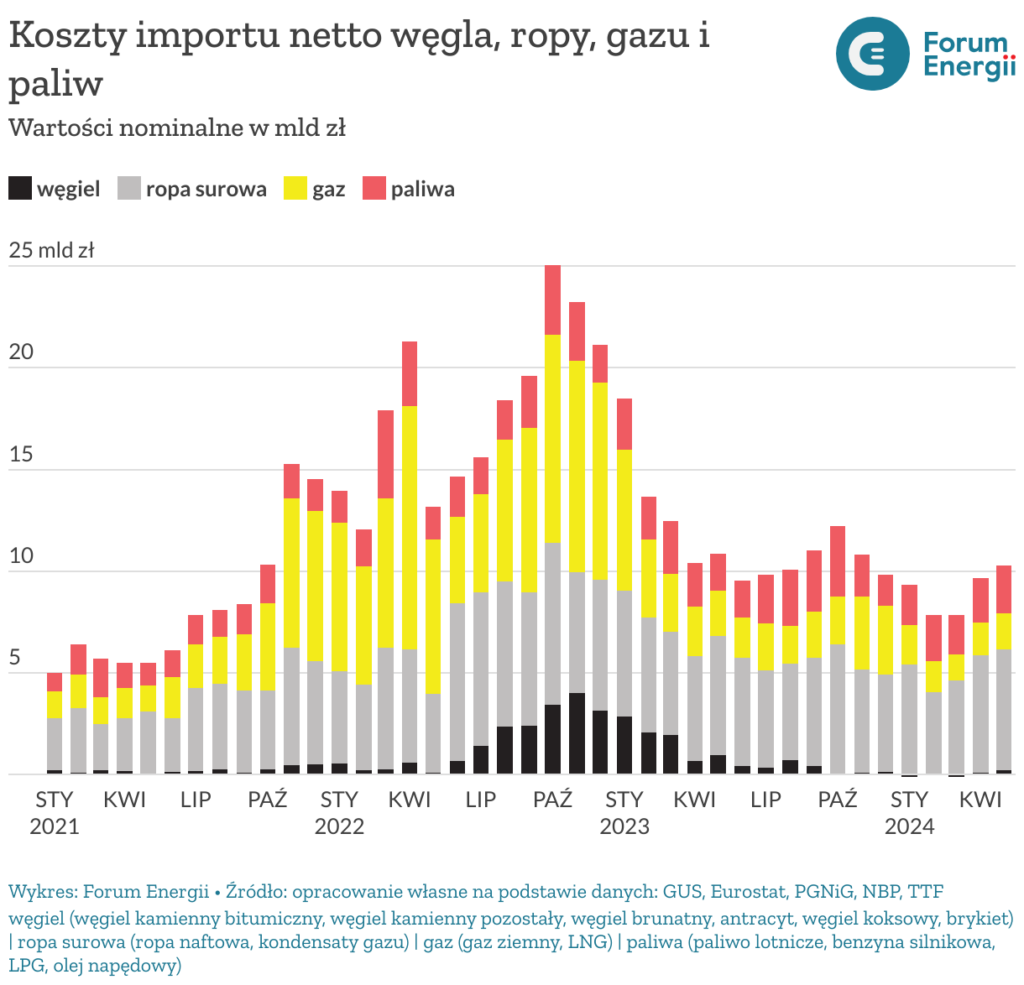

- Bilans kosztów importu węgla, ropy, gazu i paliw za maj (najnowsze dane) wyniósł 10,3 mld zł. W ciągu 12 poprzednich miesięcy w sumie za import netto zapłaciliśmy niemal 118 mld zł. Warto odnotować, że koszt importu paliw z Rosji za maj wyniósł 153 mln zł, podczas gdy w 12 wcześniejszych miesiącach było to w sumie 1,6 mld zł (czyli 1,2% wszystkich kosztów importu). Obecnie z Rosji importowane jest już jedynie paliwo LPG.

Wykres przedstawia nominalny (bez uwzględnienia inflacji) miesięczny koszt importu surowców energetycznych i paliw do Polski. Jest to import netto, tj. uwzględnia również eksport z Polski tych produktów.

*W kategorii węgiel brany jest pod uwagę: antracyt, węgiel brunatny, węgiel kamienny (energetyczny i kamienny koksowy) oraz brykiety węgla kamiennego i brunatnego.

*W kategorii ropa znajduje się surowa ropa naftowa i kondensaty gazu naturalnego.

*Gaz obejmuje zarówno gaz rurociągowy, jak i LNG.

*Pod kategorią paliwa kryją się benzyny silnikowe, olej napędowy (diesel), LPG (paliwo, nie reagent) oraz różne rodzaje paliwa lotniczego.

Autor opracowania: Jędrzej Wójcik

Źródło: Forum Energii