Urząd Regulacji Energetyki prezentuje coroczną analizę będącą kompendium sektora ciepłowniczego w Polsce

Przed polskim rynkiem ciepła stoi ogromne wyzwanie związane z procesem transformacji, wymuszonym przede wszystkim polityką klimatyczną, w tym zaostrzającymi się wymogami środowiskowymi oraz rosnącym kosztem zakupu uprawnień do emisji CO2. W ostatnim czasie dodatkowym elementem wymuszającym zmiany stał się kryzys na rynku surowców, który został wywołany atakiem Rosji na Ukrainę. Przedsiębiorstwa ciepłownicze muszą podejmować działania inwestycyjne, które przełożą się na redukcję emisji gazów oraz modernizację i zmianę sposobu wytwarzania ciepła. Bez takich inicjatyw czekają nas bowiem trwałe wzrosty cen ciepła, a w konsekwencji zmniejszanie wykorzystania ciepłownictwa sieciowego.

Stan polskiego ciepłownictwa w 2021 r. obrazuje opublikowany właśnie raport URE pt. Energetyka cieplna w liczbach. Dane zebrane przez Urząd Regulacji Energetyki od ponad 400 koncesjonowanych przedsiębiorstw ciepłowniczych wskazują najważniejsze kierunki zmian zachodzących w polskim ciepłownictwie systemowym oraz niezbędne do podjęcia działania.

Co w ciepłownictwie piszczy?

Sektor ciepła w naszym kraju jest silnie zróżnicowany – przedsiębiorstwa różnią się znacząco m.in. pod względem wielkości, infrastruktury wytwórczej, sieciowej i ich stanu czy charakterystyki odbiorców. Choć polskie ciepłownictwo, mające charakter lokalny, oddziałuje na gospodarkę w znacznie mniejszym stopniu niż inne sektory energetyki, to rynek ten w 2021 r. w równym stopniu odczuwał skutki pandemii, a w drugiej połowie roku symptomy destabilizacji na rynku paliw importowanych ze wschodu. W 2021 r. nastąpił drastyczny wzrost kosztów związanych z zakupem uprawnień do emisji CO2, co łącznie ze wzrostem cen paliw znalazło swoje odbicie w wynikach finansowych przedsiębiorstw ciepłowniczych oraz we wzroście średnich cen ciepła sprzedawanego odbiorcom.

Wzrosty cen paliw i uprawnień do emisji CO2

W 2021 r., po raz pierwszy od wielu lat, ciepłownicy musieli mierzyć się ze znaczną destabilizacją rynku dostaw paliw, w szczególności gazu, w przeważającej części importowanego ze wschodu. Nastąpił znaczny wzrost kosztów jednostkowych gazu: koszt jednostkowy gazu ziemnego wysokometanowy wzrósł dwukrotnie, zaś cena gazu ziemnego zaazotowanego wzrosła o 78%. Spadły natomiast koszty jednostkowe paliw zużywanych przy wytwarzaniu ciepła: węgla kamiennego, węgla brunatnego oraz oleju opałowego ciężkiego. Czynniki te wpłynęły na poziom cen ciepła, który jest ściśle związany z rodzajem paliwa zużywanego do jego wytwarzania oraz kosztem uprawnień do emisji CO2, a te w analizowanym roku drastycznie wzrosły.

Rys. 1. Koszt jednostkowy paliw zużywanych w źródłach ciepła w latach 2019-2021

Źródło: Opracowanie własne URE.

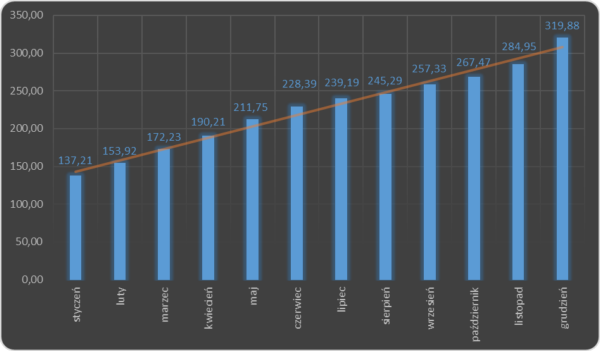

Rys. 2. Średnia cena uprawnień do emisji CO2 w 2021 r. liczona dla 30 notowań [zł/MG CO2]

Źródło: Opracowanie własne URE.

Wyższe koszty paliw widoczne w taryfach zatwierdzanych przez URE

Obserwowane w 2021 r. wzrosty cen paliw i kosztów zakupu uprawnień do emisji dwutlenku węgla dopiero pod jego koniec przełożyły się na poziom cen i stawek opłat w taryfach dla ciepła zatwierdzanych przez Prezesa URE dla źródeł nie będących jednostkami kogeneracji.

Rys. 3. Ceny ciepła wytworzonego z różnych rodzajów paliw w latach 2019-2021 r. (zł/GJ)

Źródło: Opracowanie własne URE.

Ciepłownictwo rentowne czy nie?

Rentowność ogółem (rok do roku) wszystkich koncesjonowanych przedsiębiorstw ciepłowniczych utrzymuje się na poziomie ujemnym już od 2019 r. Dzieje się tak za sprawą niskiej rentowności źródeł kogeneracyjnych stosujących taryfy uproszczone, które nie odzwierciedlają zmienności rynku i rzeczywistych kosztów działalności. Już wcześniej ujemna rentowność tego rodzaju źródeł, w 2021 r. powiększyła się prawie dwukrotnie.

Wzrost kosztów związanych z zakupem uprawnień do emisji CO2 oraz wzrostem cen paliw znalazł swoje odzwierciedlenie również w poziomie rentowności przedsiębiorstw ciepłowniczych kalkulujących taryfy na podstawie kosztów planowanych. W 2021 r. kształtowała się ona na poziomie bliskim zeru. Co ważne, przedsiębiorstwa z tej grupy nie odnotowały rentowności ujemnej i oznacza to, że taryfy zatwierdzane przez regulatora zapewniły pokrycie kosztów związanych z prowadzą działalnością.

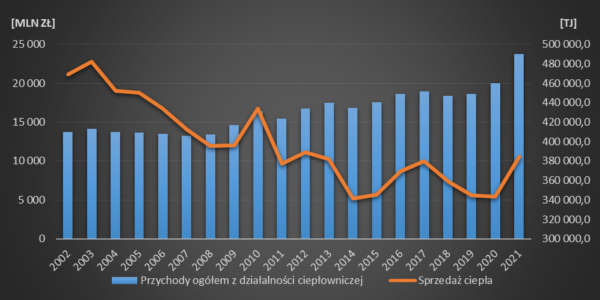

Rys. 4. Sprzedaż ciepła oraz przychody koncesjonowanego sektora ciepłowniczego w latach 2002‒2021

Źródło: Opracowanie własne URE.

Działania Regulatora w odpowiedzi na problemy sektora

– Dostrzegając potrzebę zmian oraz konieczność ich intensyfikacji, regulator poświęca branży ciepłowniczej szczególną uwagę. Wiele miesięcy Urząd pracował nad tym, aby model regulacyjny dopasować do dynamicznych zmian w otoczeniu rynkowym – zaznacza Rafał Gawin, Prezes URE

Aby wspierać inwestycje i transformację w tym sektorze, w połowie 2021 roku Prezes URE zmienił model regulacyjny dla ciepłownictwa. Celem wprowadzanych zmian było dopasowanie modelu do sytuacji rynkowej oraz zapewnienie odpowiedniego zwrotu z kapitału tym przedsiębiorstwom, które chcą prowadzić inwestycje zmierzające do realizacji celów polityki energetyczno-klimatycznej.

– Skupiamy się na poprawie warunków regulacyjnych, tak aby w jak największym stopniu sprzyjały one inwestycjom oraz aby premiowały określonych efekty wynikające z inwestycji podejmowanych przez przedsiębiorstwa ciepłownicze. Oznacza to wprowadzenie wymiaru jakościowego do polityki regulacyjnej – podsumowuje wprowadzenie nowych wytycznych mających kluczowe znaczenie dla procesu taryfowego Rafał Gawin, Prezes URE.

***

- Pierwsze badanie sektora ciepłowniczego URE przeprowadził w 2002 r.

- W okresie dwudziestu lat badań koncesjonowanych przedsiębiorstw ciepłowniczych, długość sieci wzrosła z 17 312 km do 22 223 km. Natomiast długość sieci przypadająca na jedno przedsiębiorstwo (sieciowe) zwiększyła się z ok. 23,8 km do 61,2 km.

- W 2021 r. wytwarzaniem ciepła zajmowało się ok. 93 proc. wszystkich badanych przedsiębiorstw ciepłowniczych (407). Wytworzyły one, łącznie z ciepłem odzyskanym w procesach technologicznych, ponad 425 tys. TJ ciepła, co oznacza wzrost produkcji o blisko 8 proc. w stosunku do roku poprzedniego.

- Całkowita wielkość mocy cieplnej zainstalowanej u koncesjonowanych wytwórców ciepła w okresie 2002-2021 spadła z ok. 71 GW do ok. 54 GW.

- Przedsiębiorstwa wytwarzały ciepło w źródłach różnej wielkości z przewagą ilościową źródeł małych do 50 MW (218 podmiotów). Tylko dziesięć koncesjonowanych przedsiębiorstw dysponowało mocą osiągalną swoich źródeł przekraczającą 1 000 MW każde, a ich łączna moc osiągalna stanowiła ponad 1/3 mocy osiągalnej wszystkich źródeł koncesjonowanych. Podmioty te działały również w obszarze wytwarzania energii elektrycznej.

- W 2021 r. nastąpił wzrost liczby przedsiębiorstw wytwarzających ciepło w kogeneracji ‒ ze 128 podmiotów do 133. Spośród 378 przedsiębiorstw wytwarzających ciepło, 133 wytwarzało ciepło również w kogeneracji (35,1%), co skutkowało wzrostem udziału w stosunku do roku ubiegłego o 1,4%.

- Udział ciepła z kogeneracji w 2021 r. wynosił 63,2% produkcji ciepła ogółem, obniżył się zatem w stosunku do roku poprzedniego o 2 punkty procentowe.

- Dywersyfikacja paliw zużywanych do produkcji ciepła postępuje dość wolno. W dalszym ciągu dominują paliwa węglowe, których udział w 2021 r. stanowił 69,5% paliw zużywanych w źródłach ciepła (w 2020 r. ‒ 68,9%, w 2019 r. ‒ 71%, w 2018 r. ‒ 72,5%, a w 2017 r. ‒ 74%).

- Od 2002 r. udział paliw węglowych w produkcji ciepła obniżył się o 12,2 punktu procentowego.

- W 2021 r. wolumen sprzedaży ciepła ogółem przez koncesjonowane przedsiębiorstwa ciepłownicze (łącznie z odsprzedażą innym przedsiębiorstwom) wyniósł ok. 385 TJ i był wyższy o 11,9% od wolumenu z 2020 r.

- Średnia cena ciepła sprzedawanego ze wszystkich koncesjonowanych źródeł wytwarzających ciepło w 2021 r. wyniosła 47,65 zł/GJ (wzrost o ok. 7,5% w porównaniu z 2020 r.), przy czym średnia cena ciepła sprzedawanego z koncesjonowanych źródeł wytwarzających ciepło bez kogeneracji wyniosła 53,31 zł/GJ (wzrost o ok. 2,8%), zaś średnia cena ciepła sprzedawanego z koncesjonowanych źródeł wytwarzających ciepło w kogeneracji wyniosła 45,27 zł/GJ (wzrost o ok. 9,6%).

- Średnia cena jednoskładnikowa ciepła w 2021 r. wyniosła 59,56 zł/GJ i była wyższa o ok. 6,5% od ceny z 2020 r.

Źródło: Urząd Regulacji Energetyki