Zbycie aktywów w ramach połączenia Orlenu SA i Grupy Lotos SA o 5 mld zł poniżej wartości ich wyceny było niegospodarne – wynika z ustaleń kontroli przeprowadzonej przez NIK w spółce Orlen. Były zarząd Orlenu uzasadniał niską cenę sprzedaży aktywów przyszłym potencjałem synergicznym, który będzie możliwy do osiągnięcia, między innymi dzięki współpracy z inwestorami wyłonionymi w ramach fuzji. Tymczasem Izba wskazuje, że szacowane w kwocie ok. 10,7 mld zł synergie miały charakter poglądowy i niepewny. Uwzględniając je w decyzji o połączeniu, były zarząd Orlenu spowodował, że Spółka i tym samym Skarb Państwa zostały narażone na potencjalne straty gospodarcze. Fuzja zrodziła również ryzyka dla bezpieczeństwa paliwowego Polski.

Konferencja prasowa prezentująca wyniki kontroli „Połączenie Orlen SA z Grupą Lotos SA”

https://www.youtube-nocookie.com/embed/-oJhZHD1gcs?rel=0

Transkrypcja wideo w opracowaniu

NIK przeprowadziła kontrolę dotyczącą fuzji Orlen SA z Grupą Lotos SA, zrealizowanej z uwzględnieniem środków zaradczych określonych przez Komisję Europejską dla tego połączenia. Stanowi ona uzupełnienie zakończonej w 2024 r. kontroli NIK pt. Realizacja działań w zakresie poprawy bezpieczeństwa paliwowego w sektorze naftowym. Ówczesny zarząd Orlenu uniemożliwił przeprowadzenie kontroli w Spółce, co zdaniem Izby stanowiło naruszenie konstytucyjnego oraz ustawowego prawa NIK do kontroli podmiotów działających z udziałem państwa.

Nieopłacalna fuzja

Fuzja umożliwia zwiększenie wartości firmy, pozyskanie nowych rynków zbytu, zwiększenie przewagi konkurencyjnej na dotychczasowym rynku działania. Istotą fuzji jest to, aby była ona realizowana w sposób zgodny z założeniami i przyjętymi planami realizacji, wówczas może służyć osiągnięciu określonych zamierzeń strategicznych i finansowych. Niezmiernie ważne jest, aby proces prowadzony był z pominięciem barier i wrogich transakcji. W wyniku fuzji, połączony podmiot jest bardziej odporny na ryzyko oraz zdolny do obniżenia kosztów działalności.

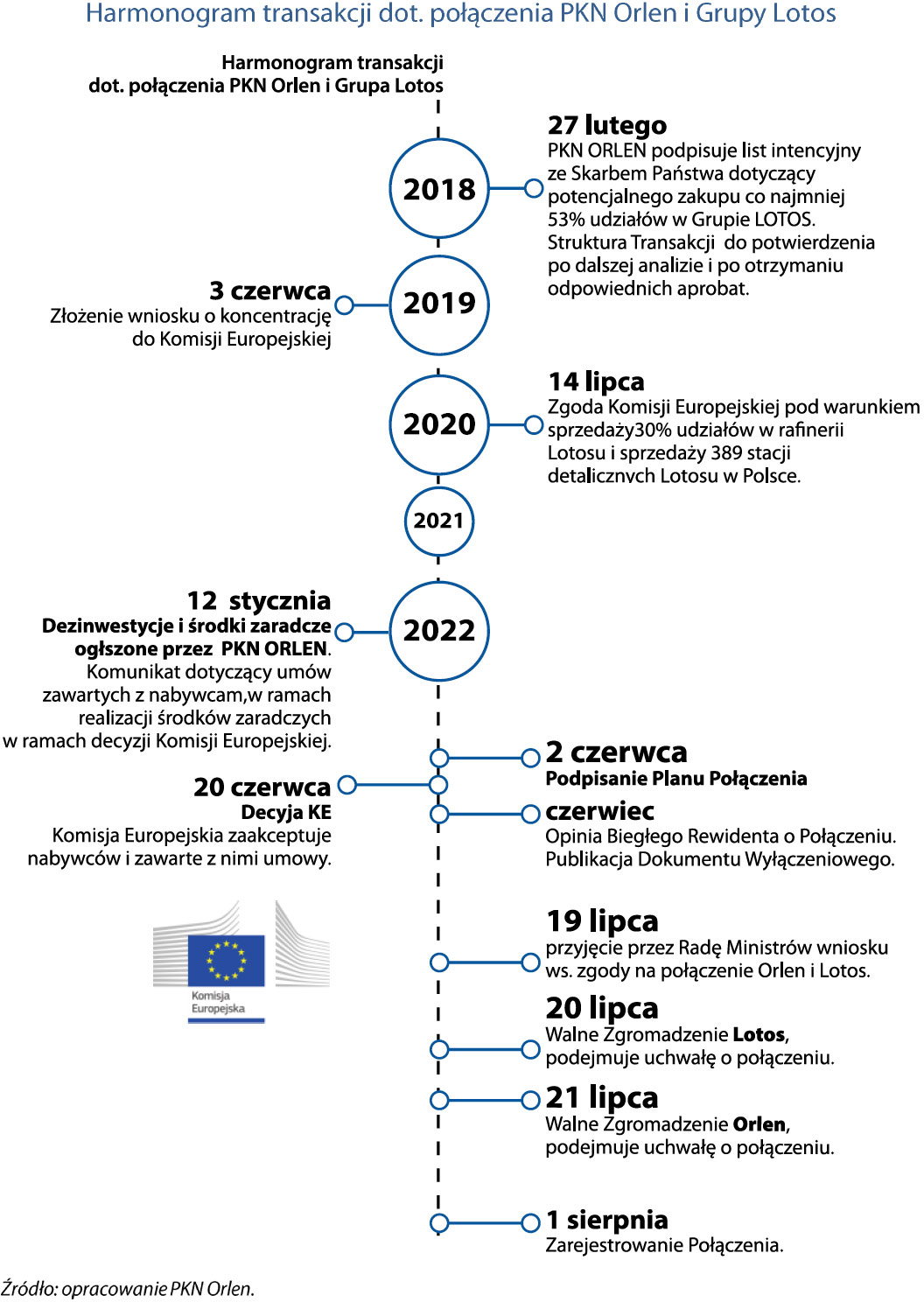

NIK ustaliła, że transakcja od samego początku nie posiadała uzasadnienia ekonomicznego, nie zostały określone korzyści których uzyskanie świadczyłoby o osiągnięciu celu połączenia. Z uwagi na skalę przedsięwzięcia transakcja była przedmiotem postępowania przed Komisją Europejską. Procedura KE zakończyła się ustaleniem tzw. środków zaradczych, polegających m.in. na:

- zbyciu 30% udziałów w Rafinerii w Gdańsku z prawem do processingu, zbyciu działalności hurtowej, dodatkowym prawie nabywania paliw w ramach umowy off-take, dostępie do pojemności magazynowych dla ropy naftowej, świadczeniu usług logistycznych w zakresie transportu paliw do terminali, sprzedaży spółki Lotos Biopaliwa sp. z o.o.;

- zbyciu 9 terminali paliw (5 należących do Grupy Lotos i 4 należących do Orlenu) na rzecz niezależnego operatora logistycznego, zwolnieniu pojemności magazynowych Grupy Lotos i Grupy Orlen w wybranych terminalach, realizacji inwestycji w terminalu w Szczecinie i jego sprzedaży;

- zbyciu co najmniej 389 stacji paliwowych sieci Grupy Lotos;

- sprzedaży udziału Grupy Lotos w JV Lotos Air BP, zawarciu umowy na dostawy paliwa lotniczego, zwolnieniu pojemności Grupy Lotos na paliwo lotnicze;

- dezinwestycji lub długoterminowej dzierżawie aktywów asfaltowych Grupy Lotos.

Zakres środków zaradczych negocjowany przez Orlen z Komisją Europejską, niezmiennie negatywnie wpływał na ekonomiczną opłacalność przedsięwzięcia. Ostateczny pakiet środków zaradczych był wyjątkowo dotkliwy, szczególnie z uwagi na zakres dezinwestycji, a w dalszej perspektywie spowodował zmniejszenie potencjału synergicznego połączenia. Na etapie rozmów z inwestorami Orlen nie pozyskał korzystnych cenowo ofert, za wyjątkiem oferty MOL, mimo to dążył do finalizacji procesu fuzji.

Zbycie wybranych aktywów o 5 mld zł poniżej wyceny ich wartości

Kluczową nieprawidłowością stwierdzoną w kontroli jest sprzedaż wybranych aktywów Grupy Lotos i Orlenu poniżej wartości ich wyceny. W efekcie aktywa objęte środkami zaradczymi zostały zbyte poniżej wartości ich wyceny o co najmniej 5 mld zł – według szacunków NIK (według Orlenu było to ok. 4 mld zł poniżej wyceny). Poniżej na infografikach prezentujemy wyniki w wartości mediany z wycen, w dwóch podejściach: Equity Value i Enterprise Value (taka też była metodologia Orlenu).

W podejściu Equity Value, to jest odnosząc do wartości generowanej dla właścicieli (wartości 100% kapitałów własnych przedsiębiorstwa) wartość aktywów według wyceny Orlenu wyniosła 8,2 mld zł, według wyceny NIK 9,9 mld zł. Różnica pomiędzy tymi wycenami wynika z niedoszacowania wartości aktywów przez Orlen, kluczowe były założenia przyjęte do wycen, Izba je urealniła. Mówimy tutaj o cenie stanowiącej 49% wartości wyceny NIK i 59% wartości wyceny Orlenu.

Tę dysproporcję widać również w podejściu Enterprise Value, tj. pod względem wartości przedsiębiorstwa. Cena sprzedaży wybranych aktywów Grupy Lotos i Orlen SA stanowi 49% wartości wyceny NIK i 57% wartości wyceny Orlenu. Oznacza to, że aktywa zostały zbyte za połowę ich wartości. NIK oceniła to działanie jako niegospodarne.

Nieprawidłowe uwzględnienie synergii w rozliczeniu fuzji

Kolejną kwestią związaną z rozliczeniem wyniku ekonomicznego fuzji jest uwzględnianie w nim wartości synergii (większa współpraca, lepsze wyniki, przyszłe korzyści). Były zarząd Orlenu uzasadniał niską cenę sprzedaży aktywów przyszłym potencjałem synergicznym, który będzie możliwy do osiągnięcia, między innymi dzięki współpracy z inwestorami wyłonionym w ramach fuzji. Synergie wynikające z połączenia Orlen SA z Grupą Lotos zostały oszacowane przez Spółkę w wysokości ok. 10,7 mld zł w perspektywie do 2032 r. Zdaniem NIK szacunki te miały charakter poglądowy i niepewny. Uwzględniając je w decyzji o połączeniu, były zarząd Orlenu spowodował, że Spółka i tym samym Skarb Państwa zostały narażone na potencjalne straty gospodarcze.

Były zarząd Orlenu upatrywał szansę we współpracy z kluczowym inwestorem w tej fuzji, czyli z Aramco (była to jedna z przesłanek za wyborem tej oferty). Spółka zawarła m.in. dwa porozumienia z Aramco: Memorandum w zakresie realizacji wspólnych dużych inwestycji w obszarze petrochemicznym oraz Memorandum w zakresie realizacji projektów badawczo-rozwojowych (R&D – research and development).

W Memorandum dla projektów petrochemicznych postanowiono, że strony potwierdzą najlepsze kierunki możliwej współpracy m.in. w zakresie projektów petrochemicznych w Polsce oraz Europie Centralnej i Wschodniej oraz projektu Olefiny III (uwzględniając potencjalny wkład inwestycyjny w spółce Orlen Olefiny sp. z o.o. i potencjalną intensyfikację Kompleksu Olefin w Płock).

Z kolei w Memorandum dla projektów R&D postanowiono, że strony potwierdzą najlepsze kierunki możliwej współpracy w zakresie m.in.: analizy portfolio katalizatorów produkowanych przez Saudi Aramco do oferty Orlenu, celem maksymalizacji efektywności oraz możliwości rozwoju technologii przetwarzania biomasy w kierunku biopaliw oraz ropy do chemikaliów.

Kontrola wykazała, że żadne z przewidywanych przez Orlen korzyści w obszarze petrochemii i projektów R&D towarzyszących fuzji nie zmaterializowały się. Dowodzi to jak bardzo niepewne były założenia Orlenu co do przyszłej współpracy, i że potencjał strategiczny w obszarach inwestycji petrochemicznych i projektów R&D nie został osiągnięty.

Ryzyka dla bezpieczeństwa paliwowego w sektorze naftowym

Proces połączenia Orlenu i Grupy Lotos, przy uwzględnieniu środków zaradczych uzgodnionych pomiędzy Orlenem i Komisją Europejską, zrodził istotne ryzyko dla bezpieczeństwa paliwowego w sektorze naftowym. Realizacja środków zaradczych spowodowała, że część infrastruktury została przekazana podmiotom prywatnym, nad którymi Skarb Państwa nie posiada jakiejkolwiek kontroli właścicielskiej.

Ponadto, na podstawie umów zawartych w ramach środków zaradczych przez Orlen z Aramco, inwestor zagraniczny otrzymał prawo do dysponowania 50% produktów wytworzonych w rafinerii w Gdańsku. Oznacza to, że w stosunku do stanu sprzed połączenia Orlenu z Grupą Lotos podmioty z udziałem Skarbu Państwa straciły możliwość dysponowania produktami (benzyna, oleje napędowe) pochodzącymi z przetworzenia ok. 5 mln ton ropy naftowej rocznie. Tym samym Skarb Państwa stracił wpływ na ok. 20% rynku produktów rafineryjnych wytwarzanych w Polsce. Stwarza to ryzyko niepokrycia krajowego zapotrzebowania na te produkty, jeśli Aramco podjęłoby decyzję sprzedaży produktów, do których ma prawo, na rynkach zagranicznych.

Należy też zauważyć, że w ramach środków zaradczych Aramco uzyskało w Rafinerii Gdańskiej sp. z o.o. prawo weta wobec kluczowych decyzji strategicznych w zakresie zarządzania spółką (na przykład w kwestiach zatwierdzenia budżetu, zatwierdzania polityki korporacyjnej, zatwierdzania kosztów i wolumenów produkcji czy zatwierdzania niektórych inwestycji). Takie uprawnienia, aczkolwiek stosowane w praktyce ładu korporacyjnego, powodują iż strategiczne decyzje będą uzależnione od woli Aramco, a więc Skarb Państwa (nawet pośrednio poprzez udział w Orlenie) może nie mieć możliwości realizowania poprzez działalność rafinerii w Gdańsku polityki gospodarczej Rady Ministrów.

Drodzy doradcy

W ramach transakcji, spółki Orlen i Grupa Lotos zatrudniały zewnętrznych doradców prawnych i ekonomicznych. Na opinie, wyceny, analizy sporządzone na potrzeby procesu fuzji wydatkowano w sumie 252,8 mln zł – Orlen zapłacił łącznie doradcom 199,1 mln zł, z kolei Grupa Lotos 53,7 mln zł. Przy czym Izba zauważa, że można było część z tych środków zaoszczędzić, gdyby skorzystano z usług (wsparcia prawnego) Prokuratorii Generalnej Rzeczypospolitej Polskiej na warunkach korzystniejszych od kancelarii działających na rynku komercyjnym. Spółka nie zapewniła oszczędnego wydatkowania środków na ten cel. Należy zauważyć, że premier umieścił Spółkę w rozporządzeniu w sprawie osób prawnych zastępowanych przez Prokuratorię Generalną, co otworzyło dla Orlenu możliwość skorzystania z usług podmiotu funkcjonującego w ramach struktury państwa, dla którego jego interes jest priorytetem. Taka możliwość, była uzależniona jedynie od zgody o charakterze generalnym przez były Zarząd Orlenu, czego ten nie uczynił.

Źródło: Najwyższa Izba Kontroli