80% przedstawicieli kadry zarządzającej firmami motoryzacyjnymi w Europie jest przekonanych, że w ciągu najbliższych pięciu lat przemysł motoryzacyjny odnotuje istotny wzrost rentowności. Jednocześnie przed branżą nadal pojawiają się wyzwania związane z dostawami komponentów do produkcji samochodów. 75% przedstawicieli firm motoryzacyjnych z Europy obawia się, że inflacja i wysokie stopy procentowe będą miały negatywny wpływ na ich działalność w 2023 r. W ciągu najbliższych czterech lat na światowym rynku może pojawić się aż 160 nowych modeli samochodów elektrycznych. O udział w tym rynku walczy ponad 50 nowych producentów takich pojazdów – wynika z 23. edycji raportu KPMG pt. „Global Automotive Executive Survey”. Według szacunków do 2030 r. udział samochodów elektrycznych w całkowitej sprzedaży nowych pojazdów w Europie wyniesie 24%.

Szefowie firm motoryzacyjnych z Europy są przekonani, że wielomiliardowe inwestycje w nowe fabryki i układy napędowe przyniosą spodziewane, duże korzyści. 80% jest przekonanych, że branża w ciągu najbliższych pięciu lat osiągnie większy wzrost rentowności w porównaniu ze stanem obecnym. Pomimo dużego optymizmu dotyczącego dynamicznego rozwoju branży motoryzacyjnej, kadra kierownicza jest świadoma wyzwań z jakimi będzie się musiała mierzyć w najbliższej przyszłości. Wśród nich można wymienić przede wszystkim: brak odpowiednich umiejętności pracowników, problemy z dostawami materiałów i komponentów, niespokojną sytuację geopolityczną oraz trudne warunki makroekonomiczne. 75% przedstawicieli europejskich firm motoryzacyjnych obawia się, że inflacja i wysokie stopy procentowe będą miały negatywny wpływ na ich działalność w 2023 roku. Najmniejsze obawy dot. sytuacji w branży wyrażają firmy motoryzacyjne w Chinach, największe zaś można dostrzec w Azji i Ameryce Północnej.

Udział pojazdów elektrycznych w całkowitej sprzedaży samochodów osobowych na europejskim rynku może wynieść 24%

W porównaniu z poprzednią edycją badania diametralnie zmieniły się perspektywy dot. rozwoju rynku samochodów elektrycznych. W edycji badania z 2021 r. dyrektorzy motoryzacyjni z Europy bardzo optymistycznie oceniali perspektywy sprzedaży elektryków, szacując, że mogą osiągnąć nawet 49% udziału na europejskim rynku do 2030 r. W najnowszej edycji badania KPMG, przeprowadzonego pod koniec 2022 r. szacunki te spadły do 24% całkowitej sprzedaży samochodów osobowych w 2030 r. na naszym kontynencie.

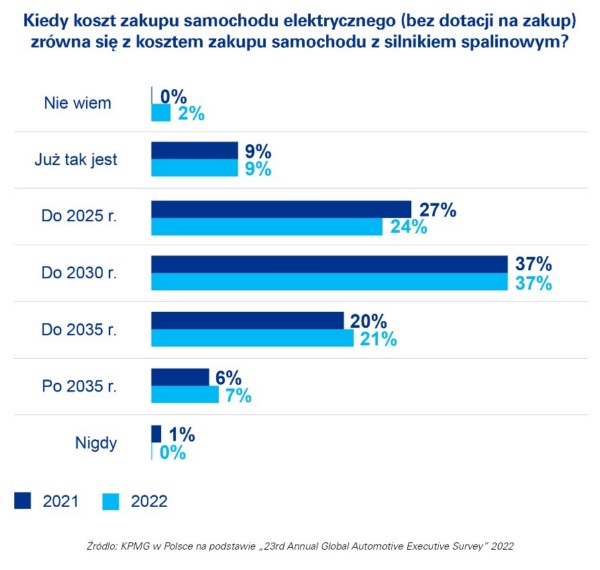

– Chociaż oczekiwania dotyczące zarówno europejskiej, jak i światowej sprzedaży pojazdów elektrycznych w 2030 r. stały się obecnie bardziej realistyczne, to producenci samochodów zapowiedzieli zainwestowanie ponad 500 mld dolarów w programy EV, a zgodnie z szacunkami w ciągu najbliższych czterech lat na światowym rynku może pojawić się aż 160 nowych modeli samochodów elektrycznych. O udział w tym rynku walczy ponad 50 nowych producentów. Wpływ na prognozy dotyczące tempa rozwoju elektromobilności ma m.in. wciąż duża dysproporcja cen samochodów elektrycznych w porównaniu z autami z napędami spalinowymi. 70% respondentów badania KPMG jest zdania, że ceny samochodów elektrycznych bez rządowych dopłat wyrównają się z cenami samochodów z silnikami spalinowymi do 2030 r. – mówi Mirosław Michna, Partner w Dziale Doradztwa Podatkowego, Lider doradztwa dla branży motoryzacyjnej w KPMG w Polsce.

17-krotny wzrost liczby „elektryków” w UE i 6-krotny wzrost ogólnodostępnych punktów ładowania w latach 2016-2022

Choć dynamika wzrostu rejestracji nowych samochodów elektrycznych w Polsce w 2022 r. spadła w porównaniu z rokiem poprzednim, to w zestawieniu z innymi wybranymi krajami europejskimi, pozostaje na stosunkowo wysokim poziomie. Według danych ACEA w 2022 roku liczba rejestracji nowych samochodów elektrycznych (samochody osobowe bateryjne oraz hybrydy plug-in) w Polsce wzrosła (rok do roku) o 29%, w Holandii o 14%, Wielkiej Brytanii o 21%, a w Niemczech o 30%.

– Niezmiennie dużym wyzwaniem związanym z upowszechnieniem pojazdów elektrycznych jest rozwój infrastruktury do ładowania samochodów z takim napędem. Od 2016 r. liczba sprzedanych na rynku UE samochodów elektrycznych wzrosła 17-krotnie, podczas gdy w tym samym czasie liczba ogólnodostępnych punktów ładowania zwiększyła się 6-krotnie. 2/3 światowych menedżerów z sektora motoryzacyjnego uważa, że maksymalnie 30 minut to akceptowalny przez użytkowników czas oczekiwania na naładowanie baterii do poziomu minimum 80% – mówi Przemysław Szywacz, Partner w Dziale Doradztwa Podatkowego w zespole doradców dla branży motoryzacyjnej w KPMG w Polsce.

Blisko 4/5 menedżerów branży motoryzacyjnej przewiduje, że do 2030 roku większość zakupów nowych samochodów będzie dokonywanych online

W obliczu mnogości nowych modeli, nowych producentów samochodów i rozwoju technologii, 80% przedstawicieli kadry menedżerskiej zarządzającej firmami z branży motoryzacyjnej uważa, że najważniejszymi czynnikami wpływającymi na decyzję zakupową w nadchodzących 5 latach będą właściwości jezdne i osiągi oraz marka pojazdu. Zdecydowana większość – 78% menedżerów na świecie i 73% w Europie przewiduje, że do 2030 r. większość zakupów samochodów będzie się odbywała w kanałach cyfrowych. Jeśli chodzi o rolę sprzedawcy, to badani menedżerowie oczekują, że w tym samym przedziale czasowym ok. 2/3 sprzedaży nowych samochodów rozłoży się równo pomiędzy producentów i dealerów. Ponadto, tradycyjne platformy e-commerce, wraz z nowymi firmami, które specjalizują się w sprzedaży samochodów online będą kluczowymi graczami na rynku sprzedaży samochodów.

Osiągi i wizerunek to nie jedyne sposoby producentów samochodów na wyprzedzenie konkurencji. Oferują oni również szeroki zakres opcji oprogramowania, które może dostarczać nowych wrażeń z jazdy.

– Cyfryzacja będzie wykraczać daleko poza etap sprzedaży i obejmie całościowy cykl użytkowania pojazdów. 62% menedżerów branży motoryzacyjnej na świecie i 49% w Europie wyraża zdecydowane przekonanie, iż konsumenci będą skłonni płacić miesięczne opłaty abonamentowe za usługi oprogramowania i zaawansowane systemy wspomagania kierowcy – mówi Andrzej Musiał, Starszy Menedżer w Dziale Doradztwa Biznesowego w KPMG w Polsce.

Nowe technologie napędzają zmiany w motoryzacji

Producenci samochodów wyrażają dużą pewność odnośnie swojej zdolności do wdrażania technologii Przemysłu 4.0, takich jak uczenie maszynowe, zaawansowana robotyka i druk 3D. Inwestycje w nowe technologie układów napędowych będą odgrywać kluczowe znaczenie, ale kadra kierownicza kładzie również nacisk na zaawansowane technologie obliczeniowe, które umożliwią działanie systemów elektronicznych w samochodzie. Jednocześnie skupiają się na technologiach, które pozwolą zmniejszyć masę pojazdu, poprawić wydajność silników z napędem spalinowym i zasięg możliwy do osiągnięcia z baterii. Blisko dwukrotnie więcej niż w 2021 r. respondentów globalnie twierdzi, że jest bardzo prawdopodobne, iż w ciągu najbliższych kilku lat pozbędą się niestrategicznych części swojej działalności. 76% respondentów na świecie (65% w Europie ) uważa, że producenci samochodów mogą odnieść sukces, jeśli produkcją zajmie się strona trzecia.

Menedżerowie z firm motoryzacyjnych na świecie zapytani o technologie, w które chętnie zainwestowaliby dodatkowe środki przeznaczone na działalność badawczo-rozwojową wskazali: zaawansowane systemy wspomagające kierowcę oraz software i hardware do pojazdów autonomicznych (18%), inteligentne systemy pokładowe (18%) oraz inne zaawansowane technologie komputerowe (17%).

O RAPORCIE:

Raport KPMG pt. „23rd Annual Global Automotive Executive Survey” powstał na podstawie badania przeprowadzanego w październiku 2022 r. wśród 915 przedstawicieli kadry zarządzającej w firmach motoryzacyjnych i branżach pokrewnych. W ankiecie udział wzięło 207 prezesów, 209 dyrektorów na poziomie C-level, 293 szefów działów biznesowych oraz 205 menedżerów działów biznesowych. 351 spośród respondentów pracuje w firmach o rocznych przychodach przekraczających 1 mld dolarów. Dwa kraje z największą liczbą odpowiedzi to Stany Zjednoczone (28%) i Chiny (17%). W Europie pracuje 29% respondentów, a 26% ankietowanych pochodzi z Indii, Japonii, Korei Południowej, Australii, Tajlandii, Indonezji, Kanady, Ameryki Łacińskiej, RPA i Arabii Saudyjskiej. W raporcie przedstawione zostały spostrzeżenia członków kadry kierowniczej na temat głównych czynników kształtujących branżę, od kwestii związanych z łańcuchem dostaw i układy napędowe, do zmieniających się zachowań konsumentów i nowych technologii.

Źródło: KPMG