Najnowszy raport Energetyka cieplna w liczbach przedstawia obraz rynku na podstawie danych zebranych przez Urząd Regulacji Energetyki od ponad 400 koncesjonowanych przedsiębiorstw ciepłowniczych. Wyniki badań pozwalają ocenić stan sektora, wskazać najważniejsze kierunki zmian zachodzących w polskim ciepłownictwie systemowym oraz niezbędne do podjęcia działania.

Transformacja sektora energetycznego jest jednym z głównych i obecnie najszerzej dyskutowanych zagadnień dotyczących krajowej i europejskiej polityki klimatyczno-energetycznej. Podobny proces i wyzwania stoją także przed polskim ciepłownictwem. I choć ciepłownictwo, mając charakter lokalny oddziałuje na gospodarkę w znacznie mniejszym stopniu niż inne sektory energetyki, to aby sprostać nadchodzącym wyzwaniom i jednocześnie nie stracić szansy na uzyskanie wsparcia finansowego Unii Europejskiej w tym procesie, musi się ono zmienić.

Dostrzegając zachodzące zmiany oraz konieczność ich kontynuowania, a nawet intensyfikacji, regulator poświęca branży ciepłowniczej szczególną uwagę.

– Wszyscy mamy świadomość, że przed polskim ciepłownictwem stoi ogromne wyzwanie związane z procesem transformacji, wymuszonym przede wszystkim polityką klimatyczną, w tym zaostrzającymi się wymogami środowiskowymi oraz rosnącym kosztem zakupu uprawnień do emisji CO2. – zauważa Rafał Gawin, Prezes URE. – Zdając sobie sprawę z potrzeb tego sektora, od wielu miesięcy w Urzędzie pracujemy nad tym, aby model regulacyjny dopasować do dynamicznych zmian w otoczeniu rynkowym.

Jak postępuje transformacja w sektorze ciepłowniczym?

URE bada przedsiębiorstwa ciepłownicze od 19 lat. W tym czasie istotnie wzrosła sprawność wytwarzania, a jednocześnie sprawność przesyłania kształtowała się na niemal niezmienionym poziomie. Znacząco spadł poziom szkodliwych substancji emitowanych przez tę produkcję do atmosfery: głównie pyłów, dwutlenku siarki oraz tlenków azotu. Emisja CO2 obniżyła się o około 20 proc.

Ciepłownicy przygotowani na IED

Chcąc zdiagnozować poziom zaawansowania procesu dostosowywania źródeł ciepłowniczych do regulacji dyrektywy w sprawie emisji przemysłowych[1] (Industrial Emissions Directive) oraz związane z tym potrzeby inwestycyjne przedsiębiorstw ciepłowniczych, Urząd w 2020 r. przeprowadził monitoring rynku. Z badania wynika, że 97% przedsiębiorstw zobowiązanych do dostosowania źródeł do przepisów unijnych rozpoczęło już inwestycje. Wysokość planowanych do poniesienia do końca 2029 r. nakładów na realizację tego celu ciepłownicy oszacowali na blisko 5,4 mld zł.

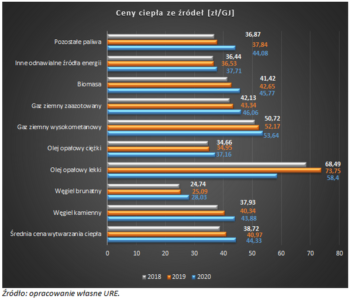

Tańsze paliwa do wytwarzania ciepła, a droższe CO2

Koszty wytworzenia ciepła – a tym samym poziom jego cen – są ściśle skorelowane z rodzajem paliwa zużywanego do tej produkcji. W 2020 r., w stosunku do 2019 r. koszt jednostkowy spadł w przypadku wszystkich stosowanych w ciepłownictwie paliw, za wyjątkiem węgla brunatnego. Najbardziej potaniały oleje opałowe oraz gaz wysokometanowy.

Rys. 1. Koszt jednostkowy paliw zużywanych w źródłach ciepła w latach 2018-2020

Mimo, że 2020 r. był okresem stabilizacji, a nawet niewielkich spadków kosztów paliw zużywanych do produkcji ciepła, to nastąpił wzrost średniej ceny ciepła (o 8,2%) dla jego odbiorców. Stało się tak, ponieważ rośnie udział kosztów zakupu uprawnień do emisji CO2 w całkowitych kosztach wytwarzania. Istotny wpływ na dynamikę wzrostu średniej ceny wytwarzania ciepła w 2020 r. miał również wzrost cen wynikający z uproszczonego sposobu kalkulacji cen ciepła ze źródeł kogeneracyjnych.

Rys. 2. Średnia cena uprawnień do emisji CO2 w 2020 r. liczona dla 60 notowań

Rys. 3. Ceny ciepła wytworzonego z różnych rodzajów paliw w latach 2018-2020 r.

Rys. 4. Sprzedaż ciepła oraz przychody koncesjonowanego sektora ciepłowniczego w latach 2002-2020

Co z rentownością?

W 2020 r. – po raz drugi od 2013 r. – przychody osiągnięte przez koncesjonowane przedsiębiorstwa ciepłownicze nie umożliwiły pokrycia kosztów prowadzenia działalności związanej z zaopatrzeniem odbiorców w ciepło. Wynik finansowy brutto ukształtował się na poziomie (-) 473 mln zł. Tym samym wskaźnik rentowności przedsiębiorstw ciepłowniczych był również ujemny i wynosił ok. (-) 2,4 proc. (w 2019 r. wynosił (-) 2,9%).

Analizując dane za 2020 r. można zauważyć, że rentowność sprzedaży energii elektrycznej i ciepła była dodatnia, natomiast po uwzględnieniu pozostałej działalności operacyjnej miała wartość ujemną. Przyczyniły się do tego poniesione przez ciepłowników koszty zakupu uprawnień do emisji CO2 – wyniosły one ponad 11 mld zł, przy przychodach z ich sprzedaży na poziomie 50 mld zł, co w konsekwencji dało ujemny wynik na obrocie uprawieniami do emisji.

Rys. 5. Wskaźniki efektywności energetyki cieplnej

– Wysokie ceny CO2 oraz prognozy dalszych ich wzrostów, budzą uzasadnione obawy wszystkich uczestników rynku, ze względu na praktycznie bezpośrednie ich przełożenie na ceny zarówno energii elektrycznej jak i ciepła. Jednocześnie niepodejmowanie niezbędnych inwestycji w redukcję emisji, modernizację, zmianę sposobu wytwarzania w poszczególnych źródłach, może długoterminowo skutkować trwałym wzrostem cen ciepła, a w konsekwencji zmniejszaniem wykorzystania ciepłownictwa sieciowego dla potrzeb zaopatrzenia odbiorców w ciepło – reasumuje wyniki badania Prezes URE.

***

- Pierwsze badanie sektora ciepłowniczego URE przeprowadził w 2002 r. Od tego czasu znacznie zmieniła się struktura badanych przedsiębiorstw. Gdy startowaliśmy z monitoringiem, działalność w formie spółek kapitałowych prowadziło niewiele ponad 80% koncesjonowanych firm, natomiast w 2020 r. było ich już 95,5%.

- W 2020 r. badane przedsiębiorstwa ciepłownicze dysponowały sieciami o łącznej długości ponad 22 tys. km.

- W ostatnich latach obserwowany jest stopniowy wzrost długości sieci ciepłowniczej. W okresie dziewiętnastu lat długość sieci przypadająca na jedno przedsiębiorstwo zwiększyła się ponad dwukrotnie. W 2020 r. na jedno przedsiębiorstwo sieciowe przypadało ponad 60 km sieci (w 2002 r. były to niecałe 24 km, a w 2019 – niespełna 59 km).

- W 2020 r. wartość mocy cieplnej zainstalowanej wynosiła 53 271,1 MW, a osiągalnej 52 593 MW (w 2019 r. wartości te wynosiły odpowiednio: 53 560,9 MW i 52 555 MW).

- Przedsiębiorstwa wytwarzały ciepło w źródłach, wśród których przeważały źródła małe, tj. takie do 50 MW mocy zainstalowanej (44,6% przedsiębiorstw wytwórczych w 2020 r.). Tylko dziesięć koncesjonowanych przedsiębiorstw dysponowało mocą osiągalną swoich źródeł przekraczającą 1 000 MW każde, a ich łączna moc osiągalna stanowiła ponad 1/3 mocy osiągalnej wszystkich koncesjonowanych źródeł.

- Dywersyfikacja paliw zużywanych do produkcji ciepła postępuje bardzo powoli. W dalszym ciągu dominują paliwa węglowe, których udział w 2020 r. stanowił niemal 69% paliw zużywanych w źródłach ciepła (w 2019 r. było to 71%, w 2018 r. – 72,5%, a w 2017 r. – 74%).

- Od 2002 r. udział paliw węglowych obniżył się o 12,8 punktu procentowego.

- Jednocześnie wzrasta udział paliw gazowych – o 6,9 punktu procentowego i źródeł OZE – o 7,2 punktu procentowego od 2002 r.

- W 2020 r. zmalało całkowite zadłużenie i zwiększyła się płynność finansowa przedsiębiorstw sektora.

- W latach 2002-2020 zanotowano znaczący wzrost wskaźnika reprodukcji majątku trwałego. Wartość ta wzrosła o 37,5%, co wskazuje na wysoki stopień inwestowania, przewyższający poziom amortyzacji majątku trwałego.

- W 2020 r. wytwarzaniem ciepła zajmowało się ponad 90 proc. wszystkich badanych przedsiębiorstw ciepłowniczych. Wytworzyły one – łącznie z ciepłem odzyskanym w procesach technologicznych – prawie 394 tys. TJ ciepła, co oznacza spadek produkcji w stosunku do roku poprzedniego o 1,6%

- W 2020 r. udział ciepła z kogeneracji wynosił 65,2 proc. produkcji ciepła ogółem.

- W badaniu udział brało 370 przedsiębiorstw wytwarzających ciepło. 128 z nich wytwarza ciepło również w kogeneracji (34,6 proc.).

- Średnia cena jednoskładnikowa ciepła[2] w 2020 r. ukształtowała się na poziomie 55,95 zł/GJ i była wyższa o 7,7% od ceny z 2019 r. (51,93 zł/GJ), i o 13,1% (49,46 zł/GJ) od ceny z 2018 r.

- W 2020 r. wolumen sprzedaży ciepła ogółem przez koncesjonowane przedsiębiorstwa ciepłownicze (łącznie z odsprzedażą innym przedsiębiorstwom) wyniósł ok. 344 tys. TJ i był o 0,3% niższy niż w 2019 r.

- W 2020 r. średnia cena ciepła[3] sprzedawanego ze wszystkich koncesjonowanych źródeł wytwarzających ciepło wyniosła 44,33 zł/GJ, wykazując tym samym wzrost o 8,2% w stosunku do 2019 r. (40,97 zł/GJ), przy czym średnia cena ciepła sprzedawanego z koncesjonowanych źródeł wytwarzających ciepło bez kogeneracji wyniosła 51,87 zł/GJ, a średnia cena ciepła sprzedawanego z koncesjonowanych źródeł wytwarzających ciepło w kogeneracji wyniosła 41,32 zł/GJ.

[1] Dyrektywa Parlamentu Europejskiego i Rady 2010/75/UE z 24 listopada 2010 r. (tzw. dyrektywa IED) w sprawie emisji przemysłowych.

[2] Cena ta uwzględnia wszystkie opłaty związane z ciepłem (stałe, zmienne oraz przesyłowe).

[3] W odróżnieniu od średniej ceny jednoskładnikowej ciepła cena ta uwzględnia wszystkie opłaty związane z ciepłem (stałe, zmienne), ale nie zawiera stawek za usługi przesyłania ciepła.

Źródło: Urząd Regulacji Energetyki